Здравствуйте, гость ( Вход | Регистрация )

|

Автоматическое исполнение ордеров |

11.1.2009, 23:34 11.1.2009, 23:34

Сообщение

#1

|

|||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

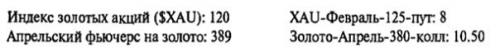

Межрыночные спрэды

В опционной терминологии спрэд — это длинная позиция по одному опциону и короткая — по другому, где оба опциона имеют в основе одинаковую ценную бумагу. Однако в более широком смысле спрэд — это длинная позиция по одной ценной бумаге и короткая — по другой, связанной с данной ценной бумагой (related security). Такой спрэд можно создать из акций, фьючерсов или опционов. В рамках приведенного широкого понятия все спрэды можно разделить на две большие категории: межрыночные спрэды и внутрирыночные спрэды. Внутрирыночные спрэды включают спрэдовые позиции фьючерсов или опционов с одинаковым базовым финансовым инструментом или товаром. Например, вхождение в длинную позицию по декабрьской кукурузе и одновременная короткая продажа сентябрьской кукурузы будет внутрирыночным спрэдом с использованием фьючерсов. Внутрирыночным спрэдом с использованием опционов будет любой из обычных опционных спрэдов, например, покупка 1ВМ-Январь-100-колл и продажа IBM-Январь-110-колл. Этот спрэд внутрирыночный, потому что обе стороны данного спрэда — опционы на одну и ту же базовую ценную бумагу — акцию IBM. С другой стороны, межрыночными являются спрэды, в которых, как следует из их названия, один рынок спрэдируется против другого. Это могут быть тесно связанные рынки Т-бондов и муниципальных облигаций или менее связанные рынки, как в случае Т-бондов и акций коммунальных компаний. Межрыночным может быть даже спрэд между двумя акциями с определенной тенденцией к синхронным движениям. Эта стратегия называется тор-говлей парами (pairs trading), В любом случае обычно имеется хорошо определенная взаимозависимость между двумя такими рынками. Тем не менее в рамках данной взаимосвязи возможны отклонения. Когда они достаточно велики, существуют возможности получить прибыль торговлей двумя рынками друг против друга. Между многими рынками существует взаимосвязь. Идея, часто лежащая в основе межиндексного спрэда, — это получение прибыли на основе вашего видения взаимосвязей между двумя индексами без необходимости реально предсказывать направление рынка акций. Заметьте, что за многими опционными спрэдами часто стоит та же самая философия. Например, вы когда-нибудь слышали, чтобы какой-то аналитик сказал, что он ожидает от акций с небольшой капитализацией более хороших рыночных результатов, чем от акций с большой капитализацией? Такой аналитик должен был рассматривать использование межиндексного спрэда между индексом S&P 500 и индексом Вэлью Лайн (содержит много небольших акций) или, возможно, между S&P и индексом внебиржевых акций (an over-the-counter index). Если он покупает индекс, содержащий менее крупные акции, и продает индекс S&P 500, то в случае правильного прогноза получит прибыль, независимо от того, идет ли рынок акций вверх или вниз. Все, что ему надо, — чтобы индекс, по которому он в лонг, показал более хорошие результаты, чем индекс, по которому он в шорт. Прежде чем перейти к конкретным рынкам, на протяжении лет доказавшим возможность прибыльной торговли парами, опишем две основные стратегии применения спрэдов. Простейший способ применить спрэд — это использование фьючерсов или эквивалентной позиции. Например, если мы спрэдируем Т-бонды против муни-бондов (муниципальных облигаций), то могли бы использовать фьючерсы на оба данных рынка. Однако если мы спрэдируем Т-бонды против индекса коммунальных компаний, нам бы пришлось использовать эквивалент фьючерсов. ----------------------------------------------- Когда в качестве части межрыночного спрэда вы торгуете индексом — особенно отраслевым индексом, вам недоступно реально купить или продать сам этот индекс и обычно невозможно купить или продать фьючерсный контракт на данную отрасль (сектор). Однако с помощью опционов и знания эквивалентных позиций можно создать позицию, "эквивалентную фьючерсу" или «эквивалентную индексу». Например, если вы пытаетесь в качестве части межрыночного спрэда купить индекс, то можно просто купить колл и продать пут с одинаковыми условиями. Как вам уже известно, это эквивалент длинной позиции по индексу. Поскольку данные колл и пут опционы имеют премию временной стоимости, фактически созданная конструкция в этой ситуации эквивалент фьючерсного контракта на данный индекс. Наоборот, если вам нужна короткая позиция по индексу, вы покупаете пут и продаете колл. ----------------------------------------------- Итак, используя фьючерс или его эквивалент, вы создаете межрыночный или внутрирыночный спрэд в его простейшей форме. При данном типе позиции ваш потенциал прибыли развивается прямолинейно: если два фьючерса движутся в правильном направлении, вы получите прибыль; если нет, понесете убыток. Однако существует и другой способ создания таких спрэд-позиций — с помощью опционов. Если вместо покупки (эквивалентного) фьючерса на одной из сторон спрэда вы покупаете колл "в деньгах", то имеете аналогичный потенциал прибыли. Можно получить неограниченную прибыль, сходную с прибылью от фьючерса, но потерять премию временной стоимости, потраченную на покупку выбранного опциона колл. Если колл-опцион достаточно глубоко "в деньгах", затраты на временную стоимость небольшие. Таким образом, потенциалы прибыли от владения фьючерсом и владения опционом колл "в деньгах" аналогичны. Но существует одно важное различие: колл может потерять лишь фиксированную величину, в то время как (эквивалентная) фьючерсная позиция имеет практически неограниченный риск в нижней стороне рынка. Аналогично, если вместо короткой продажи (эквивалентного) фьючерсного контракта вы покупаете пут "в деньгах", характеристики вашей позиции сходны. Таким образом, опционный межрыночный спрэд предпочтительнее создавать покупкой опционов колл и пут "в деньгах". Это означает, что опционный межрыночный спрэд имеет дополнительный шанс принести прибыль, которого не имеет (эквивалентная) фьючерсная позиция: он может принести выигрыш, когда цены демонстрируют волатильность, даже если спрэд между двумя рынками не сходится, как ожидалось. Например, предположим сильное падение цен (на обоих рынках), но спрэд между этими двумя рынками не сходится. Тогда межрыночный спрэд, использующий (эквивалентный) фьючерс, не принесет прибыль. Однако опционный межрыночный спрэд будет прибыльным, поскольку колл потеряет в нижнем направлении лишь ограниченную величину, в то время как пут продолжит приносить прибыль. Таким образом, при опционном межрыночном спрэде можно сделать деньги, если: либо (1) рынки сходятся в соответствии с вашими ожиданиями, либо (2) цены волатильные и движутся на большое расстояние в любом из направлений. За эту привилегию опционный трейдер должен платить премию в размере временной стоимости, но если он использует опционы "в деньгах", то может свести затраты на временную стоимость к минимуму. -------------------------------------------------- Позже в этой главе мы специально обсудим межрыночные спрэды, использующие золотые фьючерсы (фьючерсы на золото) и золотые акции (акции золотодобывающих компаний), а сейчас приведем пример из реальной жизни этих рынков, чтобы продемонстрировать преимущество использования опционов в таких спрэдах. В конце 1995 года золотые акции значительно выросли, в то время как цена золота не поднималась. Таким образом, мы посчитали, что два этих рынка будут сходиться. Рекомендация нашим клиентам состояла в покупке опционов пут на золотые акции и покупке колл-опционов на золотые фьючерсы. Рекомендуемые цены: Нами куплено равное количество опционов колл и пут, причем каждая комбинация стоила 18 1/2 пункта ($1850). Наши прогнозы не оправдались, поскольку золотые акции продолжали показывать лучшие результаты, чем золотые фьючерсы. Тем не менее оба рынка начали быстро двигаться вверх. Это стало спасением. Через два месяца цены были следующими: Теперь данная комбинация стоила $2800. Цена опциона колл повысилась очень сильно (на $1650), в то время как пут потерял в стоимости лишь ограниченную величину. Таким образом, данная опционная стратегия принесла прибыль, тогда как прямой межрыночный индексный хедж оказался неприбыльным. -------------------------------------------------- |

||

|

|

|||

11.1.2009, 23:50 11.1.2009, 23:50

Сообщение

#2

|

|||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

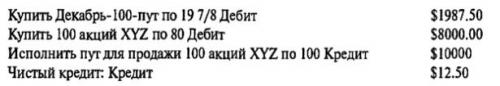

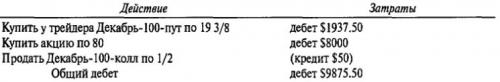

Европейские опционы

Прежде чем обсуждать межрыночные спрэды, необходимо обсудить моменты, связанные с более сложными качествами европейских опционов. Большинство индексных и отраслевых опционов относится к европейскому стилю. Это означает, что они не могут быть исполнены до конца их жизни. В результате поведение их цены несколько отличается от опционов американского стиля, к которым привыкло большинство людей. Основное различие в том, что до истечения европейские опционы могут торговаться и торгуются с дисконтом к паритету. Это справедливо как для опционов пут, так и для колл,хотя в отношении пут-опционов это проявляется в большей степени. Данный дисконт прямая функция математики арбитража и опционного ценообразования и никак не связан с маркет-мейкерством или любыми иными ситуациями, связанными со спросом и предложением. Чтобы понять, почему справедлива указанная закономерность, необходимо посмотреть на ситуацию с точки зрения арбитражера. Во-первых, давайте разберемся, почему опционы американского стиля не торгуются ниже паритета. Предположим, трейдеру удалось купить пут американского стиля и затем увидеть, как цена базовой акции значительно снижается, достигнув уровня, при котором его пут находится "в деньгах" на 20 пунктов. Тогда трейдер решает продать свой пут, и он может быть уверен, что получит за него 20 пунктов (или, возможно, на какую-то небольшую долю пункта меньше). Почему? Потому что арбитражер или маркет-мейкер может: 1.Купить данный пут у этого трейдера и 2.Купить базовую акцию, а затем 3.Исполнить пут, чтобы закрыть данную арбитражную позицию. Предоставляя эту «услугу», маркет-мейкер, как правило, не платит за данный пут все 20 пунктов, а дисконтирует его на долю пункта, чтобы он тоже мог получить какую-то прибыль от данной операции. Заметьте, маркет-мейкер не имеет никакого риска, поскольку он хеджирован в каждый момент времени (сделки с акцией и с опционом — шаги 1 и 2 — будут исполняться им одновременно). -------------------------------------------------------- Следующие цены иллюстрируют подобную сделку. Допустим, в ноябре трейдер владеет XYZ-Декабрь-100-пут и акция XYZ торгуется по 80. Он хочет продать данный пут. Маркет-мейкер видит, что может купить акцию по 80, поэтому он говорит трейдеру, что готов заплатить за его пут 19. 7/8. Трейдер согласен, и сделка совершается. Всего маркет-мейкер заплатил 99. 7/8 (80 за акцию и 19. 7/8 за пут) и получил обратно 100, когда исполнил Декабрь- 100-пут (чтобы продать акцию по 100). Таким образом, маркет-мейкер получил в качестве прибыли одну восьмую пункта без риска, а трейдер избавился от своего пута практически по паритету. Следующие данные подводят итог данной транзакции с точки зрения маркет-мейкера: Поскольку маркет-мейкер практически не платит комиссионных, он получает прибыль на этом арбитраже. -------------------------------------------------------- Таким образом, любой пут американского стиля может быть продан почти по паритету в любой момент в течение его жизни, потому что маркет-мейкеру, которому продан данный пут, доступно выполнение арбитража. То же самое справедливо для колл-опциона американского стиля "в деньгах". Трейдер, владеющий опционом колл "в деньгах" американского стиля, может быть уверен, что сможет продать этот колл в любое время почти по паритету. В случае с опционом колл маркет-мейкер одновременно: (1) покупает колл, (2) продает акцию (шорт в случае ее отсутствия — short exempt) и затем (3) исполняет колл для полного закрытия данной позиции. Опять-таки, маркет-мейкер может попытаться получить одну восьмую пункта за счет покупки опциона колл с небольшим дисконтом к паритету. Когда трейдеры владеют опционами "в деньгах5' европейского стиля, которые они хотят продать ранее срока истечения, маркет-мейкеры, как правило, единственные готовы купить такие опционы. Однако в данном случае характер арбитража несколько иной, потому что маркет-мейкер не может исполнить данный опцион для закрытия позиции, как в шаге 3 предыдущего примера. Скорее, после (1) покупки у трейдера опциона "в деньгах" и (2) хеджирования своего риска с помощью базовой акции, маркет-мейкер должен держать данную позицию до истечения. Это связывает его деньги на значительный срок. Поэтому он должен принимать в расчет данный факт, корректируя цену, которую он готов заплатить трейдеру за этот опцион "в деньгах". Снова пример прояснит данную ситуацию. ------------------------------------------ Как и в предыдущем примере, трейдер владеет Декабрь-100-пут на акцию, торгуемую по 80, и хочет продать данный пут за месяц до истечения. Допустим, что теперь опцион соответствует европейскому стилю. Маркет-мейкер данного опциона теперь сталкивается со следующей ситуацией. Он по-прежнему хочет получить за свои хлопоты безрисковую одну восьмую пункта. Тем не менее, когда теперь он (1) покупает у трейдера пут и (2) покупает базовую акцию, ему необходимо ждать месяц до наступления истечения, прежде чем получится завершить шаг 3: исполнить пут и закрыть данную позицию. Таким образом, маркет-мейкер будет корректировать свой бид на данный пут на величину своих «затрат по удержанию» данной позиции до срока истечения. Обычно это делается вычислением, сколько ему будут стоить тяготы удержания позиции с данной ценой исполнения, в нашем случае — $100, в течение требуемого времени, в рассматриваемом примере — один месяц. Если годовая ставка заимствования краткосрочных денег составляет для данного трейдера 12%, это означает, что затраты маркет-мейкера на удержание данной позиции в течение месяца составят 1%. Это ровно $1. Следовательно, пуг будет торговаться с дисконтом в 1 пункт по отношению к паритету. С точки зрения маркет-мейкера, вся транзакция может выглядеть следующим образом: • За месяц до истечения: 1. Купить у трейдера пут за 18. 7/8 (на 1 пункт дешевле, чем он готов был заплатить за пут американского стиля): дебет $1887.50 2.Купить акцию по 80 (дебет $8000) Таким образом, на этот раз его затраты составляют 98. 7/8 ($9887.50), которые, как мы допустили, он заимствует у своего клирингового дома или у своего банка. • По истечении (месяц спустя): 3. Заплатить своему банку $100 в качестве процента по займу (дебет $100). 4. Исполнить пут и получить цену исполнения: 100 пунктов (кредит $10000). Чистая прибыль маркет-мейкера составляет все ту же одну восьмую пункта: $10000 минус $9887.50, изначально уплаченные за позицию, минус процент $100, равно прибыли $12.50. ------------------------------------------ Если не принимать во внимание одну восьмую пункта, получаемую маркет-мейкером в качестве прибыли, пут европейского стиля продается за 19, в то время как пут американского стиля — за 20 (по паритету). Вы можете подумать: «А если маркет-мейкеру не надо занимать деньги в банке, может ли это снизить наши затраты?» Фактически это ничего не меняет, поскольку если он использует свои собственные деньги, то все равно будет «включать в цену» затраты, связанные с упущенной возможностью получения процентов на свои деньги за время до истечения. Предыдущий пример абсолютно упрощенный в том смысле, что игнорирует два фактора, могущие помочь повысить цену европейского пута: (1) дивиденды и (2) цену опциона калл с той же ценой исполнения и датой истечения. Причина, по которой дивиденды важный фактор, состоит в их способности повышать цену любого пут опциона: и европейского, и американского. Например, если по акции в предыдущем примере намечалась выплата дивиденда 25 центов в течение месяца, остающегося до истечения пута, то он должен был бы стоить примерно на четверть пункта дороже, чем указано в примере. Цена колл опциона тоже один из факторов, поскольку маркет-мейкер или арбитражер могут снизить свои общие расходы покупкой данного колла в тот же момент, когда они покупают у трейдера пут. Это сокращает общие расходы маркет-мейкера и дает ему возможность разделить их с трейдером в форме повышенной цены пут опциона. ------------------------------------ Продолжая предыдущий пример, предположим, что мы имеем ту же самую ситуацию: трейдер хочет продать Декабрь- 100-пут, когда базовая акция торгуется по 80, примерно за месяц до истечения. Однако на этот раз мы собираемся включить в условие дополнительную информацию: имеется Декабрь-100-колл, продаваемый за полпункта. Теперь действия арбитражера могут быть следующими: Как можно видеть, этот изначальный дебет точно такой, как и в предыдущем примере. Потом маркет-мейкер уплатит $100 в качестве процентов своему банкиру и, в конечном счете, либо исполнит пут, либо получит извещение об исполнении по опциону ком, получая 100 пунктов и в любом случае закрывая данную позицию. Однако разница здесь в том, что трейдер получил за свой пут 19. 3/8, а не 18. 7/8, как было в предыдущем примере. Таким образом, цена колл опциона — важная составляющая в определении величины дисконта (если какой-либо дисконт вообще существует) опциона пут "в деньгах" европейского стиля. ------------------------------------ Чем больше времени остается до истечения европейского опциона "в деньгах", тем больше будет дисконт, поскольку более весомые будут затраты маркет-мейкера на заимствование капитала. В предыдущем примере мы говорили о дисконте относительно краткосрочного опциона — срок оставшейся жизни которого составлял всего один месяц. Однако существуют LEAPS-опционы на индексы, до истечения которых может быть два года или даже более. Дисконты этих долгосрочных путов европейского стиля могут оказаться очень значительными. Эти большие дисконты долгосрочных пут опционов европейского стиля один из факторов, который должен учитываться трейдерами в их планах. -------------------------------------------------- Впервые владельцы путов серьезно столкнулись с реальностью дисконтов опционов европейского стиля в начале 1990-х годов на рынке пут опционов на индекс японских компаний, котируемых на АМЕХ (Japanese Index, символ: $JPN). Японский рынок акций, как показывал индекс Nikkei 225, достиг своего пика на уровне примерно 40000 и находился на протяжении пары следующих лет в процессе падения почти до 15000. Индекс $JPN — суррогат японского рынка акций — имеет стоимость, составляющую примерно одну сотую стоимости Nikkei. Таким образом, грубо говоря, индекс JPN упал почти до 150 (когда Nikkei был на уровне 40000, индекса $JPN еще не существовало, но если бы он был, то его значение, вероятно, должно было составлять около 400). В листинге присутствовали LEAPS-путы европейского стиля на индекс JPN, и некоторые из них имели очень высокие страйки, такие как 280, что означало их нахождение более чем на 100 пунктов "в деньгах" более чем за год до истечения, когда индекс JPN достиг дна медвежьего рынка того периода. Представьте себе Январь-280-пут с годом до истечения при значении JPN-индекса 180. Можете смело допустить, что Январь-280-колл был на тот момент практически бесполезным, и он никак не помогал повышению цены пуха. Даже при ставке 5% годовых затраты по удержанию $28000 (цены исполнения) в течение одного года равны $1400. В опционных терминах это 14 пунктов. Таким образом, теоретически Январь-280-пуг продавался по 86, когда паритет составлял 100. В действительности у индексных опционов дисконтный бид маркет-мейкеров может быть еще чуть больше, поскольку им труднее хеджировать весь индекс — им приходится покупать все акции индекса вместо всего одной акции, как в предыдущих примерах. Это повышает их клиринговые (расчетные) затраты, не говоря уже о необходимости покупать большое количество акций, причем каждую — по цене продавца (по офферу). Эти факторы приводят к тому, что реальный бид по данному путу будет около 84. Со стороны инвесторов, считавших, что дисконт данных путов был произвольным и несправедливым, были даже какие-то несерьезные иски. Конечно, они не правы — цены путов абсолютно правильные, но в те дни многие индивидуальные трейдеры плохо разбирались в понятии европейского опциона. Поэтому некоторые думали, будто маркет-мейкеры просто занижают свои биды до крайне низких уровней, потому что знают: эти трейдеры находятся в длинной позиции и хотят продавать. Неправильное ценообразование? Нет. Трейдерская паранойя? Да. -------------------------------------------------- Конечно, если вы были настроены по-медвежьи, когда рынок находился намного выше, и купили тот пут, скажем, за 10 пунктов, вас, вероятно, не будет так волновать, продадите ли вы его за 84 или за 86, поскольку ваша прибыль будет феноменальной в любом случае. Однако важно понимать, что вы не сможете продать его по 100, если до истечения еще очень много времени. Понимание дисконтов на опционах пут европейского стиля может также оказаться важным, если вы покупаете эти путы в качестве защиты против снижения рынка, поскольку эти дисконтированные путы не обеспечат достаточную защиту в случае быстрого падения рынка, если до истечения остается очень много времени. Таков ли удел колл опционов европейского стиля? Ответ — нет, если только по базовой акции не выплачивается крупный дивиденд. Чтобы понять причину этого, необходимо снова рассмотреть ситуацию с точки зрения арбитражера. Когда трейдер, владеющий колл опционом "в деньгах" европейского стиля, хочет продать его, маркет-мейкер покупает его и немедленно хеджируется продажей (шорт) базовой акции. Эта операция создает кредит на счете арбитражера, на который он может получить процент. Итак, он полностью готов держать позицию до истечения и зарабатывать на ней проценты. Таким образом, он готов уплатить трейдеру за колл по паритету (или, возможно, даже чуть больше). Исключением может быть случай, когда за время, остающееся до истечения опциона, по базовой акции выплачивается большая сумма дивидендов. Поскольку арбитражер в короткой позиции по базовой акции, со временем ему придется выплачивать эти дивиденды. Следовательно, он будет дисконтировать первоначальную цену, уплачиваемую за колл трейдеру, на текущую стоимость всех предстоящих (за время до истечения опциона) дивидендов. Заметьте, что в случае опциона американского стиля маркет-мейкер, с длинной позицией по колл опциону "в деньгах" и короткой по базовой акции, будет просто исполнять свой колл в день накануне экс-дивидендной даты по акции, тем самым избегая расходов по выплате дивиденда. Однако маркет-мейкер не может исполнить ранее срока истечения опцион европейского стиля, поэтому ему приходится выплачивать эти дивиденды. ------------------------------------------ Трейдер покупает долгосрочный Июль-60-колл европейского стиля, и вслед за этим, на его счастье, акция растет до 90. Допустим, что в этот момент до истечения колла остается еще целый год, а трейдер хочет его продать. Далее, предположим, что акция ежеквартально выплачивает дивиденд 50 центов, или в целом $2.00 за следующий год. Маркет-мейкер поставит по этому калл опциону бид 28, то есть паритет (30) минус 2 пункта за дивиденды, которые ему придется заплатить из-за наличия у него короткой позиции по данной акции в течение следующего года. ------------------------------------------ В действительности текущая стоимость дивиденда составляет не $2.00, а скорее, $1.80 или около того, в зависимости от процентных ставок, и тонная цена, которую платит маркет-мейкер, может быть чуть выше 28, но в данном примере ситуация описана правильно. Точно также, если Июль-60-пут имеет какую-то стоимость, она может повышать стоимость колл опциона. Данное качество колл опционов европейского стиля может быть существенным, если вы имеете дело с акцией или индексом, по которым выплачиваются высокие дивиденды, как в случае индекса коммунальных компаний ($UTY), особенно если значительное число акций, составляющих индекс, должно вскоре пройти экс-дивидендную дату. Многие акции проходят экс-дивиденд в начале февраля, мая, августа и ноября. Поэтому колл опционы европейского стиля, истекающие в эти месяцы, могут торговаться с дисконтом даже незадолго до истечения. ------------------------------------------ Один из превосходных примеров влияния дивиденда на колл опцион европейского стиля возник в торговле 1993 года Филадельфийским индексом коммунальных компаний (PHLX's Utility Index, символ: $UTY). Я находился на длинной стороне по Декабрь-210-колл при значении индекса примерно 214. К концу ноября индекс сделал красивое движение в мою пользу, быстро поднявшись до 233. Таким образом, коллы были "в деньгах" на 23 пункта. Однако, когда я проверил рынок, лучший бид составлял всего 21. 1/4. Причина этого в том, что многие из акций, составляющих индекс коммунальных компаний, находились вблизи экс-дивидендной даты, а общая сумма этих дивидендов составляла около двух пунктов UTY. Более того, поскольку до истечения оставалось так мало времени, маркет-мейкер по сути дела не мог заработать каких-либо значительных процентов за счет короткой позиции по акциям, входящим в индекс, всего за три недели до истечения. Тем не менее он готов был заплатить дивиденды по коротким продажам, которые хеджировали его позицию. Таким образом, его бид по данным колл опционам отражал дисконт, равный двум долларам дивидендов за минусом небольшой величины процентов, которые он мог бы заработать в течение трех недель. ------------------------------------------ Если вы когда-нибудь пожелаете продать опцион европейского стиля, но сомневаетесь по причине его торговли с дисконтом ввиду предстоящих дивидендов, я советую вам продать его в любом случае. Он оценен правильно — предположительно, он торгуется с дисконтом. Вы можете впасть в искушение дождаться прохождения экс-дивидендной даты, прежде чем продавать. С теоретической точки зрения, это не дает ничего, потому что базовая акция или индекс упадут в цене на величину дивидендов. Таким образом, даже если этот колл будет затем продаваться по паритету, теоретически он будет продаваться по цене, которую вы видите в текущий момент. Кроме того, как правило, нельзя откладывать продажу исключительно по причине, подобной указанной. Другой типичный пример — налоги: многие люди хотят продать акцию, но решают не делать этого по налоговым соображениям. После они видят ее существенное падение в цене, которое обходится им гораздо дороже в сравнении с тем, что им пришлось бы заплатить в качестве налогов на прирост капитала. На этом завершается обсуждение опционов европейского стиля. Мы поместили его именно здесь, поскольку многие обсуждаемые нами межрыночные спрэды в последнем разделе данной главы включают использование индексных или отраслевых опционов европейского стиля. Если вы торгуете этими опционами, надо иметь четкое понимание только что описанных аспектов, иначе вы окажетесь в невыгодной ситуации. Теперь снова обратим внимание на межрыночный спрэд, используюший опционы. Вспомните, что на волатильных рынках опционный спрэд дает трейдеру вероятное преимущество над (эквивалентным) фьючерсным спрэдом. Давайте рассмотрим некоторые из моих любимых межрыночных спрэдов. Часть из них имеет более длительные временные горизонты, чем другие, но большинство рассчитано на несколько недель. |

||

|

|

|||

12.1.2009, 0:06 12.1.2009, 0:06

Сообщение

#3

|

||||||||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

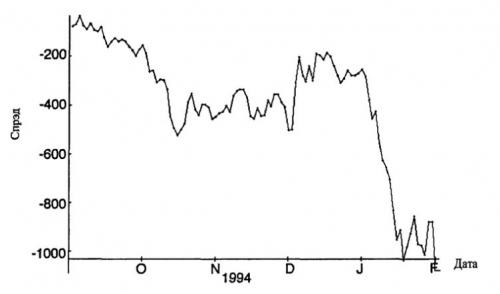

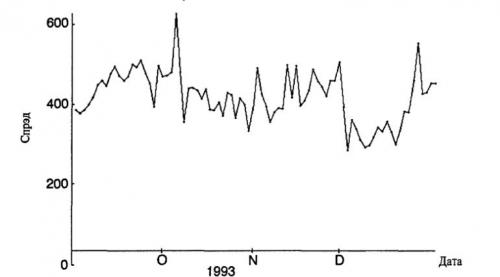

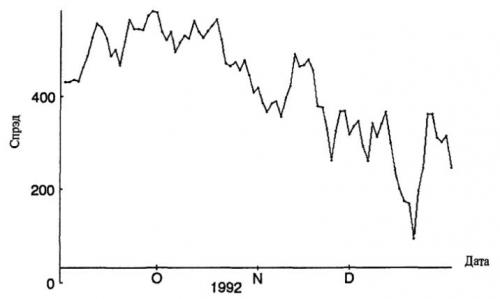

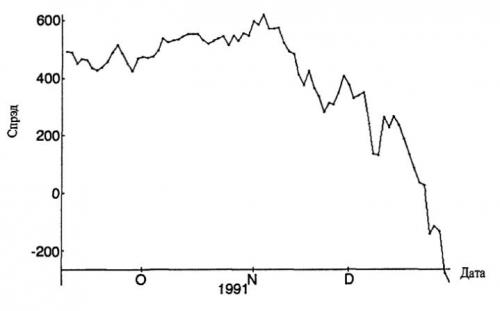

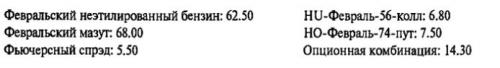

Хаг (HUG)/Хог (НОG)-спрэд

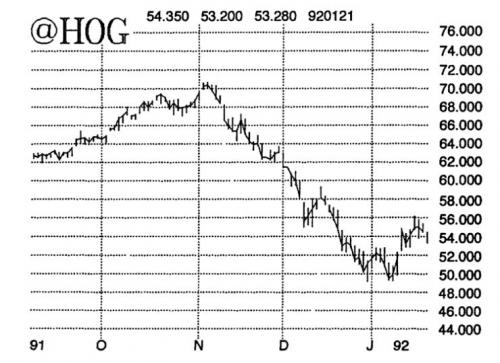

Нет, это не имеет никакого отношения к дружеским объятиям животных на ферме (hug — объятие, hog — боров), хотя название и выглядит чем-то вроде этого. На самом деле, это спрэд между Февральским фьючерсным контрактом на мазут (heating oil, символ: HOG) и Февральским фьючерсным контрактом на неэтилированный бензин (unleadedgas, символ: HUG). Достаточно хорошо установленный факт, что осенью того или иного года фьючерс на неэтилированный бензин показывает лучшие результаты, чем фьючерс на мазут. На первый взгляд, это может показаться нелогичным, если только вы не понимаете, как работают эти рынки. После праздника День Труда (Labor Day) (американские) семьи в большинстве своем больше не отдыхают и не путешествуют подолгу, поэтому спрос на бензин должен ослабевать, правильно? Правильно. Кроме того, по мере приближения зимы спрос на мазут должен возрастать, верно? Правильно. Тогда как в мире в целом в течение данного периода времени фьючерс на неэтилированный бензин может показывать более хорошие результаты, чем фьючерс на мазут. Потому что работа биржи состоит в дисконтировании будущих событий. Исторические ценовые графики говорят нам, что фьючерсный рынок имеет тенденцию завершать большую часть этого дисконтирования Февральских фьючерсных контрактов к сентябрю предыдущего года. Более того, в этот механизм дисконтирования часто встраивается некое подобие сценария худшего случая. Таким образом, если к окончанию осени и началу зимы события разворачиваются «плохо», спрэд между фьючерсами на неэтилированный бензин и мазут будет оставаться приблизительно стабильным. Однако если события не разворачиваются так плохо, как предполагало данное дисконтирование — что именно часто и происходит — фьючерс на неэтилированный бензин будет показывать более хорошие результаты, чем фьючерс на мазут. Таким образом, данный спрэд — покупка Февральского фьючерса на неэтилированный бензин и продажа против него Февральского фьючерса на мазут — низкорискованный, и он обычно создается в сентябре или в начале октября с удержанием его до декабря. ----------------------------------------- Вы можете сказать: «Подождите-ка минутку. Я слышал объявления по радио в течение всей осени, в которых говорилось, что мне следует покупать опционы на мазут, поскольку приближается зима. В чем здесь дело?» Я бы ответил на этот вопрос двумя способами. Во-первых, единственный ли вы трейдер, знающий о приближении зимы? Если ваша торговля основана на очевидной информации или на информации, уже ставшей широко известной публике, можете быть уверены—эта информация уже учтена в цене того, чем вы торгуете, и данная информация не обеспечивает вам никакого преимущества (эджа). Во-вторых, если вы покупаете опционы, потому что где-то что-то услышали в объявлении через средства массовой информации, то вы достойны полученного в будущем результата. Проверьте также комиссионные этих ребят на радио, и вы увидите, кто на самом деле получает прибыль от покупки этих опционов. ----------------------------------------- Отметим, что цена мазута может идти вверх с приближением зимы (а может и не идти). Но в данном спрэде у нас нет смещения в одном из направлений, кроме как желания, чтобы неэтилированный бензин показывал более хорошие результаты, чем мазут. Таким образом, данный спрэд может двигаться в благоприятную для нас сторону, если цены обоих продуктов движутся вверх или цены обоих продуктов движутся вниз. Нас не волнует, куда именно. На Рисунках с 5.1 по 5.5 показана история данного спрэда за последние пять лет. Заметьте, он не всегда стартует в сентябре с одного и того же уровня. В некоторые годы (1991,1992 и 1993) спрэд начинает торговаться со значительной премией мазута по отношению к неэтилированному бензину. В два других года (в сентябре) спрэд начинает торговаться с гораздо более близких к нулю уровней. В четырех из данных пяти лет, независимо от стартового уровня, спрэд все же двигался в желаемом направлении. На этих графиках показана разница (фьючерсных цен) мазута и неэтилированного бензина. Когда на графике цена снижается, спрэд приносит прибыль. История торговли данного спрэда заслуживает анализа, поскольку он даст некоторое представление относительно его поведения в целом. В 1991 году данный спрэд, использующий контракты 1992 года, в сентябре торговался примерно по 5.00 (мазут выше неэтилированного бензина) и даже поднялся вверх до 6.00 в конце октября. Но затем произошло серьезное падение, которое к концу года привело спрэд к уровню -2.00. Таким образом, с 1 сентября по конец года полученная прибыль составила 7 пунктов. В 1992 году имели место аналогичные результаты, хотя цена спрэда была волатильнее. 1 сентября спрэд оказался чуть выше 4.00, а к началу октября вырос почти до 6.00. В середине октября произошло его небольшое снижение, после чего он начал серьезное падение примерно к уровню 3.00 в декабре. Таким образом, в тот год данный спрэд позволял получить прибыль не менее 3.00 пунктов. Рисунок 5.1 HUG/HOG КОНТАКТЫ 1996 Рисунок 5.2 HUG/HOG КОНТАКТЫ 1995 года Рисунок 5.3 HUG/HOG КОНТАКТЫ 1994 года В 1993 году спрэд оказался не прибыльным. 1 сентября он начал с уровня 4.00, имел очень краткосрочный взлет цены до 6.00 в начале октября, а затем всю оставшуюся часть года торговался в интервале между 3.50 и 5.00. Рисунок 5.4 HUG/HOG КОНТАКТЫ 1993 года Рисунок 5.5 HUG/HOG КОНТАКТЫ 1992 года Более хорошие результаты вновь получены в 1994 году. Спрэд стартовал с уровня -1.00 в сентябре (то есть неэтилированный бензин торговался с премией по отношению к мазуту) и быстро упал ниже -4.00. Затем он торговался между -4.00 и -5.00 не менее месяца, после чего вырос до -3.00. В этот момент можно было подумать, что спрэд достиг своей максимальной прибыли в данном году. Однако в середине декабря спрэд начал очень быстро снижаться, упав к середине января до -10.00. В 1995 году спрэд продемонстрировал более беспорядочное поведение, чем в другие годы. В течение двух месяцев он находился в довольно стабильном состоянии, торгуясь в узком интервале. Затем, в декабре, пробился вверх, создавая нереализованные убытки, но быстро сменил направление и торговался вниз до своих нижних значений. Обобщая, можно сказать, что обычно данный спрэд начинает снижаться в цене к началу октября, достигая максимального потенциала прибыли к середине декабря. В 1991 и 1994 годах максимальная прибыль реально достигалась после середины декабря. Хорошей идеей в этих случаях было использование подтягиваемого стопа. Маржа для создания данного спрэда небольшая ($1250), поскольку в маржевых требованиях для фьючерсов учитывается, что оба этих контракта связанные. Движение данного спрэда на один пункт стоит $420. В те годы, когда спрэд «работает», вы получаете движения в свою пользу на три или четыре пункта, или от $1260 до $1680 на вложенные $1250. Безусловно, это феноменальная доходность. Я рассматриваю риск как равный примерно двум пунктам, и, если спрэд расширяется в цене против меня более чем на эту величину, я тут же закрываю его и жду следующего года, чтобы попытаться вновь. Вероятно, вы заметили, что в моем данном анализе до сего момента опционы не упоминались. Но опционы тоже могут использоваться в данной спрэдовой стратегии. Упрощая ситуацию, можно сказать: вы будете покупать февральский калл на неэтилированный бензин, который достаточно глубоко "в деньгах", чтобы минимизировать расходы на временную стоимость, и также покупать февральский пут на мазут, который тоже глубоко "в деньгах". Эти опционы можно купить вместо фьючерсного спрэда, и данная опционная позиция может быть создана в конце сентября или в начале октября предыдущего года. Это приводит нас к первой проблеме: ликвидность. Эти опционы на фьючерсы не настолько ликвидны за 4 или 5 месяцев до истечения. Таким образом, может оказаться проблематичным найти цену исполнения достаточно глубоко "в деньгах", чтобы снизить расходы на временную стоимость. Кроме того, вы можете не получить возможность заключить сделку с таким числом опционов, которое позволит вам создать данный спрэд в желаемом размере. Помните, что потенциал прибыли данного спрэда в лучшем случае составляет от трех до четырех пунктов. Если при покупке опционов вы истратите почти такую же сумму на премию временной стоимости, вам, возможно, лучше вместо опционов использовать фьючерсы. Бесспорно, если вы собираетесь закрывать спрэд в декабре, то при продаже данных опционов в них останется некоторая величина премии временной стоимости, и вы можете и не потерять всю премию временной стоимости, которую изначально купили, но на это рассчитывать нельзя. Более того, данные опционы истекают в январе. Поэтому в декабре, когда вы попытаетесь их продать, оставшийся срок их жизни составит всего несколько недель. Проговорив все эти предостережения, рассмотрим положительную сторону данной комбинации, использующей покупку опционов (мы покупаем пут и колл) по сравнению с фьючерсным спрэдом. Преимущество опционной позиции в том, что она может оказаться прибыльной, когда цены волатильные. Следующий пример, взятый из 1991 года, показывает, как может работать данное преимущество. --------------------------------------------- В середине сентября 1991 года существовали следующие цены: Цена фьючерсного спрэда (5.50) — это просто разница между двумя фьючерсными контрактами, а цена опционной комбинации есть сумма цен двух опционов. Заметьте, что премия временной стоимости НU-Февраль-56-колл составляет 0.30, а НО-Февраль-70-пут —1.50. Таким образом, опционная комбинация требует затрат 1.80 на премию временной стоимости. Это может представлять почти всю прибыль данного спрэда, если цены останутся неизменными. Однако выгода владения опционной комбинацией очевидна, когда цены становились волатильными. По окончании осени 1991 года фьючерсный спрэд характеризовался горизонтальным движением, торгуясь между верхним значением около 6.00 в ноябре и нижним значением 4.00 в первой неделе декабря. С точки зрения исходной цены спрэда, это обеспечивало прибыль 1.50 пункта, соответствуя базису данных фьючерсных контрактов. Единственное, что можно сказать исходя из текущей цены спрэда (основываясь на абсолютном уровне цен нефти и нефтепродуктов в ноябре и декабре 1991 года), так это факт нахождения этих рынков в очень сильном медвежьем рынке. На Рисунке 5.6 показан график мазута в течение этого периода времени. Основываясь на нем, можно сделать выюд, что фафик неэтилированного бензина достаточно похож, поскольку спрэд между двумя контрактами оставался относительно стабильным. К началу декабря февральский мазут упал до 56.00. Это означало, что Февраль-74-пут стоил, по меньшей мере, 18.00, что являлось паритетом. С другой стороны, Февраль-56-колл на неэтилированный бензин мог упасть лишь до нуля (на самом деле он стоил 0.20). Таким образом, опционная комбинация в начале декабря стоила как минимум 18 пунктов. Поскольку изначальные затраты на нее составили 14.30, прибыль от этой опционной комбинации получалась 3.70 пункта, что существенно выше прибыли 1.50 пункта от фьючерсного спрэда. Как оказалось позднее, цены в течение декабря упали еще сильнее, что означало еще большую прибыль от длинного пут опциона. Рисунок 5.6 HOG --------------------------------------------- Данный пример также можно использовать для иллюстрации еще более важного аспекта, свидетельствующего в пользу опционной комбинации. Предположим (только предположим), что, когда февральский мазут упал в начале декабря до 56.00, неэтилированный бензин снизился еще сильнее. Тогда в рассматриваемой ситуации фьючерсный спрэд оказался бы фактически убыточным. Несмотря на это, опционная комбинация приносила бы прибыль, поскольку цены опционов были бы теми же самыми: 18.00 за Февраль-74-пут на мазут и ноль за Февраль-56-колл на неэтилированный бензин. Таким образом, опционная комбинация может на самом деле быть в прибыли, если цены волатильные (например, в данном примере цены катастрофически упали), даже когда фьючерсный спрэд может приносить убытки. Конечно, контраргументом является то, что если цены остаются устойчивыми и фьючерсный спрэд расширяется на пару пунктов или около того, то при владении позицией фьючерсного спрэда вы получите в качестве прибыли все эти два пункта, тогда как на опционной комбинации в той же ситуации вы бы потеряли премию временной стоимости. В предыдущем примере оплаченная временная стоимость составляла 1.80. Поэтому в данном случае вы бы реально ничего не заработали на опционной комбинации. Итак, что же лучше — фьючерсный спрэд или опционная комбинация? В принятии решения я бы использовал в качестве главного фактора премию временной стоимости соответствующих опционов. Если в начале сентября опционы торговались по высокой подразумеваемой волатильности или если премия временной стоимости просто явно "слишком велика", начинайте использовать фьючерсы для спрэда. Вы всегда можете переложиться в опционную позицию, если подразумеваемые волатильности снижаются (то есть если премия временной стоимости сужается). Это может произойти в октябре или в начале ноября. Итак, если у вас на руках фьючерсный спрэд, я бы советовал всегда следить за опционами на предмет поиска подходящего момента для переключения на опционную комбинацию. Таким образом, я отдаю предпочтение опционной комбинации, но только если премия временной стоимости достаточно мала. Итак, достаньте свой календарь прямо сейчас и сделайте заметку на сентябрь: оценить спрэд между февральскими контрактами следующего года на мазут и неэтилированный бензин. Этот спрэд имеет хороший послужной список. |

|||||||

|

|

||||||||

12.1.2009, 0:13 12.1.2009, 0:13

Сообщение

#4

|

|||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

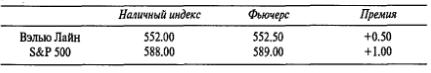

Эффект января

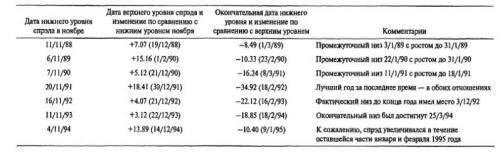

Вот еще один сезонный спрэд, который может разыгрываться в двух направлениях (конечно, не одновременно). Эффект января (январский эффект) — это термин, описывающий феномен — в январе акции с небольшой капитализацией, как правило, показывают более хорошие результаты, чем акции с большой капитализацией. Причина этого в том, что с приближением к концу года люди более склонны распродавать свои мелкие акции для принятия убытков. Это оказывает на акции с небольшой капитализацией депрессивное воздействие, а в январе, после того как продажи иссякают, они отскакивают обратно вверх. Однако при наступлении января не следует просто покупать акции с небольшой капитализацией (например, индекс Вэлью Лайн), потому что рынок в целом может снижаться. Поэтому предпочтительной спрэдовой стратегией является хеджирование: купить индекс Вэлью Лайн и одновременно продать индекс S&P. Тогда в случае более хороших результатов акций с небольшой капитализацией по сравнению с крупными акциями вы получите прибыль. Это выглядит достаточно просто, не так ли? К сожалению, когда о чем-то осведомлены все, рынок ведет себя таким образом, что сделать деньги становится намного труднее. Например, «общепринятая» мудрость гласит: сейчас январский эффект имеет место раньше, поскольку многие люди ожидают его. В самом деле, обычно к ноябрю предыдущего года по телевидению проходят объявления, побуждающие вас покупать Вэлью Лайн (возможно, и продавать S&P), чтобы вы были готовы к эффекту января. Для распознавания поведения этого спрэда мы исследовали его реальные результаты за последние годы. Нам не хотелось удаляться слишком далеко в прошлое, поскольку для спрэ-дов, подобных рассматриваемому, с годами становится характерным изменение в поведении (и его применении). Мы считали, что рассмотрение периода после краха (то есть после 1987 года) могло оказаться наилучшим, так как тот год был в некотором роде поворотной точкой для многих философий инвестирования. Это означает, что мы рассматриваем данные с ноября 1988 года по январь 1995 года, то есть семь примеров январского эффекта. Конкретные цены перечислены ниже, но можно сделать два общих очень важных вывода: 1. Акции с большой капитализацией заметно превосходят акции с малой капитализацией с середины января почти до конца года. Таким образом, в это время следует покупать S&Р-фьючерс и продавать фьючерс на индекс Вэлью Лайн и держать их до тех пор, пока вы не перевернете данный спрэд, как указано в Выводе 2. 2. Оптимальное время для начала игры с январским эффектом период между 19 декабря и 2 января. В это время следует покупать Вэлью Лайн-фьючерс и продавать S&Р-фьючерс. Потенциал прибыли большой и обычно достигает своей максимальной величины с середины до конца февраля. Первый вывод означает, что середина ноября слишком ранний момент для вхождения в традиционный спрэд, рассчитанный на эффект января: спрэд лонг Вэлью Лайн — шорт S&P. На самом деле, в середине ноября следует занимать противоположную позицию. Этот вывод имеет логичное объяснение, поскольку исходной является следующая посылка: ноябрь и декабрь — время для продаж в целях налоговой оптимизации, и акции с малой капитализацией активно распродаются. К сожалению, многие сторонники январского эффекта слишком спешат с созданием своих позиций. Чересчур раннее вхождение может и действительно обычно вредит. Подходящее время для реального вхождения в традиционный спрэд, рассчитанный на январский эффект, гораздо ближе к концу года, когда прекращаются налоговые распродажи. Обычно это происходит примерно 20 декабря, но в последние пару лет налоговые распродажи продолжались до самого конца года. Вы можете проверить сделанные выводы, посмотрев подтверждающие их реальные данные в Таблице 5.2. Например, первый вывод гласит: фактически между нижним значением ноября и верхним значением декабря спрэд будет расширяться. Прибыли показаны числами с плюсом во второй колонке. Чтобы извлечь преимущество из этого факта в ноябре, следует продать Вэлью Лайн и купить S&P 500. Этот «реверсивный» или «противоположный» спрэд следует создавать в середине ноября. Наиболее ранний спрэд создавался 4 ноября, а самый поздний — 20 ноября, причем «средней» датой создания этой составляющей данного спрэда было 12 ноября. Второй вывод утверждает: высшая точка для традиционного спрэда — время, когда следует забирать прибыли от противоположного спрэда и одновременно создавать традиционный спрэд — примерно конец декабря. Заметьте, что в каждом из семи лет, показанных в таблице, пик наступает в этих числах (даты указаны во второй колонке в скобках). Следовательно, именно в этот момент надо создавать традиционный спрэд — лонг Вэлью Лайн и шорт S&P. Оптимальное время — между 14 декабря (ранний случай) и 2 января (поздний случай). Эти даты дают «среднюю» дату 23 декабря для вхождения в традиционный спрэд, рассчитанный на январский эффект. Не входите в спрэд слишком рано (например, в ноябре), иначе вы до конца декабря окажетесь с нереализованными убытками. Таблица 5.2 ДАННЫЕ ПО ЯНВАРСКОМУ ЭФФЕКТУ, 1988-1995 гг.; РАЗНИЦА МЕЖДУ НАЛИЧНЫМ ИНДЕКСОМ S&P 500 И НАЛИЧНЫМ ИНДЕКСОМ ВЭЛЬЮ ЛАЙН Наконец, в третьей колонке показан высокий потенциал прибыли традиционной стороны данного спрэда. В январе 1989,1990 и 1991 годов отмечено несколько фальстартов, внесенных в колонку «комментариев» данной таблицы, но потенциал прибыли в каждом из этих случаев был большим. Он (потенциал) остался очень весомым и в середине 1990-х годов, когда январский эффект получил широкую известность. Как правило, в начале января происходит очень быстрое прибыльное движение. В январе 1989, 1990 и 1991 годов спрэд имел отражающий (рефлексивный) рост — в некоторых случаях до верхних значений, прежде чем достигал низов в конце февраля или в начале марта. В 1995 году спрэд быстро устремился к новым верхним значениям и выше, поскольку акции S&P доминировали над своими меньшими собратьями из Вэлью Лайн после первоначального январского эффекта. Однако в другие годы спрэд весьма существенно продолжал двигаться прямо вниз к своей нижней точке в середине февраля. Таким образом, похоже, вам следует хотя бы частично снимать прибыль на первом движении января. Затем, если имеет место обратный рост к верхним значениям, можно воссоздать эту часть спрэда, используя стоп 4.00 пункта или около того. Данный стоп необходим, поскольку в такие годы, каким был 1995-й, спрэд никогда больше не снизился. Однако в другие годы общая позиция оказалась очень прибыльной в течение окончательного снижения, до февраля включительно. Применение данного спрэда. Причина, по которой мы спрэдируем январский эффект, а не просто покупаем индекс Вэлью Лайн, состоит в отсутствии всяких гарантий, что в январе данный рынок будет расти. Но независимо от того, растет он или падает, январский эффект имеет хороший послужной список результатов при использовании спрэда за более чем последние 60 лет. Чтобы применять данный спрэд, мы используем фьючерсные контракты на Вэлью Лайн и S&P. Для фьючерса и на Вэлью Лайн, и на S&P 500 движение на 1.00 пункт стоит $500, поэтому возможные прибыли велики, учитывая, что маржа по данному спрэду $4500. Однако следует указать несколько возможных отрицательных нюансов. Во-первых, нельзя торговать самими индексами и нам приходится торговать фьючерсами. Следовательно, у фьючерсов может быть премия, в некоторой степени учитывающая январский эффект. Эта премия, как показывает спрэд наличных индексов в Таблице 5.2, может сокращать потенциальные прибыли. --------------------------------------------------- В конце декабря трейдер раздумывал над созданием спрэда, рассчитанного на январский эффект: покупка фьючерса на Вэлью Лайн и продажа фьючерса на S&P 500. Он мог бы в обоих случаях использовать мартовский контракт, поскольку это контракт «фронтального месяца» (то есть наиболее активный контракт). Цены были следующими: Спрэд между наличными индексами составляет 31.04, в то время как спрэд между фьючерсами всего 26.10. Эта разница обусловлена тем, что фьючерсы на Вэлью Лайн торгуются с премией более восьми пунктов, а их необходимо покупать. С другой стороны, S&Р-фьючерсы, которые надо продавать, торгуются с премией всего в три пункта. Таким образом, трейдер платит за фьючерсный спрэд пять пунктов избыточной премии. Эти избыточные затраты представляют для трейдера теоретический недостаток, но они отражают ожидания участников фьючерсного рынка, связанные с предстоящим январским эффектом. --------------------------------------------------- Когда фьючерсы на Вэлью Лайн торгуются с такой большой премией, на первый взгляд, лучше использовать опционы, обеспечив создание более благоприятно работающей эквивалентной позиции. К сожалению, это не правильно. Эквивалентная опционная позиция имеет такую же большую премию, поскольку колл опционы становятся очень дорогими, а путы — очень дешевыми, находясь, таким образом, в соответствии с фьючерсами. Если премия слишком большая, единственное, что можно сделать, это подождать, пока она как-то снизится, хотя это даже может означать пропуск оптимальной точки входа в пределах нескольких дней. В заключение следует сказать, что данным спрэдом можно торговать в обоих направлениях. С середины ноября по середину декабря вы встаете в длинную позицию по S&P и короткую по Вэлью Лайн. Фактически эта часть может заслуживать большего доверия из двух данных спрэдов. Выбор времени здесь очень надежен, но наибольший недостаток этой позиции в том, что потенциал прибыли довольно небольшой в трех из семи показанных в таблице лет. Далее, в середине декабря вы реверсируете свою позицию, покупая Вэлью Лайн вместе с продажей S&P. Эта часть стратегии почти каждый год тоже показывала хороший потенциал прибыли. Поэтому я считаю, что следует торговать обеими частями данного спрэда, поскольку потенциал прибыли достаточно очевиден. |

||

|

|

|||

12.1.2009, 0:25 12.1.2009, 0:25

Сообщение

#5

|

|||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

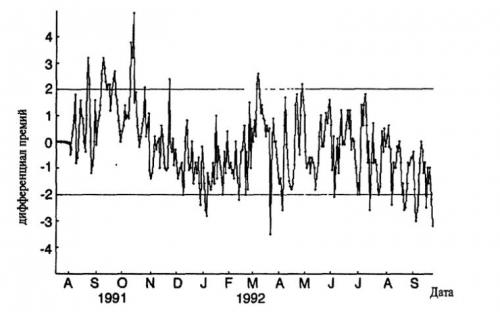

Спрэдинг премий фьючерсов на индексы Вэлью Лайн и S&P 500

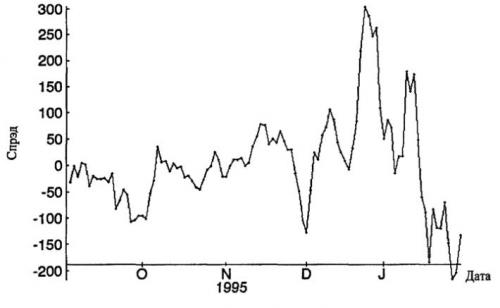

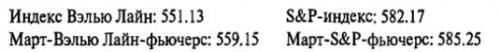

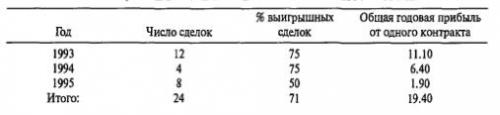

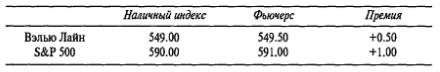

При обсуждении фьючерсного спрэда Вэлью Лайн против S&P 500 уместно рассмотреть другую хеджевую стратегию, включающую оба этих контракта и на протяжении лет показывающую хорошие результаты. Можно использовать данную стратегию в любое время года, за исключением отрезка декабрь-январь, когда предпочтителен спрэд, рассчитанный на январский эффект. В данной конкретной стратегии мы не пытаемся предсказать результаты одного индекса по сравнению с другим. То есть нам не важно, показывают ли акции с малой капитализацией более хорошие результаты, чем акции с большой капитализацией, или наоборот. Здесь реализуется другой подход к индексному спрэдингу, не опирающийся на фундаментальную точку зрения в отношении результатов акций, составляющих индекс: если фьючерсы на два связанных индекса торгуются с разными уровнями премий, стратегический инвестор может создать спрэд из индексных фьючерсов, чтобы извлечь преимущество из этого расхождений премий. ---------------------------------------------- Пример. Предположим, что на индексы Вэлью Лайн и S&P 500, а также на их фьючерсы существуют следующие цены:  Заметьте, фьючерс на Вэлью Лайн торгуется с 3-пунктовым дисконтом, в то время как S&P-фьючерс имеет 50-центовую прибыль! Другими словами, разница (дифференциал) премий между двумя фьючерсными контрактами составляет целых 3.50 пункта. Дифференциал премий равен премии фьючерса на Вэлью Лайн за вычетом премии S&Р-фьючерса, что в данном случае -3.50 пункта. Это самое большое расхождение, поскольку обычно оба этих индекса имеют примерно одинаковый уровень фьючерсных премий. Поэтому можно попытаться создать спрэд простым спрэдингом индексов: купить фьючерс на Вэлью Лайн и продать S&Р-фьючерс. ---------------------------------------------- Цель данного спрэда — получение прибыли в тот момент, когда уровни премий двух фьючерсов станут более близкими. Какова прибыльность такого спрэда? Если премии двух фьючерсов сходятся быстро, прибыль будет получена почти всегда. ---------------------------------------- Давайте продолжим тот же пример. Скажем, мы купили фьючерс на Вэлью Лайн по 548.00 и продали S&Р-фьючерс по 587.00. Далее, предположим, что на небольшом бычьем рынке премии фьючерсов на оба индекса к следующему дню оказались почти на одинаковых уровнях:  В этот момент дифференциал премий этих фьючерсных контрактов составляет всего 0.50 Для двух данных фьючерсов это незначительная величина. При предыдущих ценах мы бы имели прибыль 4.50 пункта на длинном фьючерсе Вэлью Лайн и убыток 1.50 на коротком S&P 500-фьючер-се, с хорошей общей прибылью в 3.00 пункта или $1500. ---------------------------------------- В данном примере дифференциал премий исчез быстро — за один день. Обычно в таких случаях получается прибыль, потому что у базовых наличных индексов нет достаточного времени на противоположное (неблагоприятное) движение. К сожалению, иногда исчезновение дифференциала премий может быть более длительным. Если за время, пока вы этого ждете, наличные индексы расходятся (дивергируют), вы можете не получить прибыли вообще, даже если в конечном счете уровни премий фьючерсов окажутся равными. Но даже в этом случае убытки могут быть небольшими. Следующий пример показывает, что произойдет, когда премии фьючерсов не сходятся сразу. ---------------------------------------- Вспомните, что в исходном примере была покупка фьючерса на Вэлью Лайн по 548.00 и продажа S&Р-фьючерса по 587.50. Предположим, прошло несколько дней, прежде чем произошло какое-то улучшение дифференциала премий между двумя фьючерсными контрактами.  В данном примере, даже несмотря на то, что дифференциал премий сузился до 50 центов, хедж принес убыток ввиду изменения наличных индексов в неблагоприятную сторону. Прибыль по длинному фьючерсу на Вэлью Лайн составляет 1.50 пункта (с 548.00 до 549.50), но этого недостаточно для компенсации убытка 3.50 пункта по короткому S&P 500-фьючерсу (с 587.50 до 591.00). ---------------------------------------- Этот пример демонстрирует, что схождение фьючерсных премий необязательно гарантирует получение прибыли, особенно если наличные индексы расходятся. Тем не менее, если изначальное расхождение достаточно большое, убыток в случае его возникновения тоже должен оказаться небольшим. Более того, если в данном случае фьючерсы выравниваются быстро, прибыли могут быть внушительными. Стратегия, прибыльность которой проверена временем, следующая: 1. Вычислить дифференциал = (VL-фьючерс — VL-индекс) — (S&Р-фьючерс — S&Р-индекс). 2. Создать спрэд, когда дифференциал больше, чем +2.00, или меньше, чем -2.00. (a) Если спрэд +2.00 или больше, купить фьючерс на S&P500 и продать фьючерс на Вэлью Лайн. (b) Если спрэд -2.00 или меньше, купить на Вэлью Лайн и продать фьючерс на S&P 500. Примечание. Нельзя создавать спрэд в конце декабря из-за конфликта с январским эффектом. 3. Закрыть спрэд, как только фьючерсные премии сблизятся (конвергируют), независимо от прибыльности или убыточности спрэда на тот момент. «Конвергирование» — это схождение премий до разницы не более 0.50 или же их полное расхождение в обратном направлении. Это дает данной позиции точку выхода, независимую от эмоций. На Рисунке 5.7 показан дневной график дифференциала премий между фьючерсом Вэлью Лайн и S&Р-фьючерсом за период около года. Заметьте, иногда дифференциал становился таким высоким, как +4 (премия фьючерса Вэлью Лайн была на четыре пункта больше, чем премия S&Р-фьючерса), и таким низким, как -4 (премия Вэлью Лайн на четыре пункта меньше, чем премия S&P). На самом деле, дифференциал фактически становился и большим, доходя до +8, и меньшим, опускаясь к -9 (на графике не показано). Но практически в каждом случае дифференциал быстро возвращался к нулю. Таким образом, обычно вам не придется держать этот спрэд в длительном периоде времени. Можно даже сказать, что хеджеры обычно выходят из данного спрэда примерно в течение недели. Данный индексный спрэд не арбитраж; для создания настоящего арбитража вы должны были бы торговать и акциями, входящими в индексы, и фьючерсами, а это — грандиозная задача. Однако данная позиция является хеджированной и обладает следующим встроенным преимуществом: при создании спрэда премии фьючерсов отклоняются от нормального уровня более чем на 2.00 пункта. Это преимущество не обязательно гарантирует прибыль, поскольку наличные индексы могут двигаться с разной скоростью и нивелировать имеющуюся выгодность. Тем не менее оно на самом деле означает, что изначально шансы находятся на вашей стороне, а это вполне достаточное основание для стратегического инвестора, чтобы создать позицию. Рисунок 5.7 ПРЕМИЯ ФЬЮЧЕРСА НА ВЭЛЬЮ ЛАЙН МИНУС ПРЕМИЯ ФЬЮЧЕРСА НА S&P Вы можете поинтересоваться, почему может возникать такой большой дифференциал фьючерсных премий. В некоторых случаях фьючерсные премии реально предсказывают, как «рынок» представляет фактическое будущее движение наличного индекса. Пример этого показан в предыдущем разделе, касающемся январского эффекта, когда было отмечено, что фьючерс на Вэлью Лайн будет часто к концу года торговаться с высокой премией в ожидании январских покупок акций с малой капитализацией. Таким образом, я не рекомендую использовать данную хеджированную стратегию, если она конфликтует со спрэдом январского эффекта, поскольку последний более сильный (доминирующий). Не создавайте данный хедж в конце декабря, даже если фьючерс на Вэлью Лайн торгуется с огромной премией. Однако почти весь остальной год фьючерсный дифференциал может отклоняться от нормального уровня лишь по причине чрезмерной торговой активности. Именно в таких случаях данная хеджированная стратегия работает наилучшим образом. Данные в Таблице 5.3 обобщают результаты торговли рассмотренным спрэдом за трехлетний период, — 1993—1995 годы. В 1993 году имело место удивительно большое число сделок, а в 1994 году — достаточно небольшое. Общая прибыль на один контракт подсчитана, исходя из цен урегулирования. Общая прибыль составила 19.40 пункта, или $9700. Отбрасывая в каждой сделке $ 100 на комиссионные и проскальзование, остается прибыль $7300. Это хорошая прибыль для относительно неактивной торговой системы. Поскольку эти вычисления основаны на ценах урегулирования, при внутридневной торговле вы легко могли добиться более хороших результатов. Данные сделки по своему характеру очень краткосрочные, в среднем около 6 дней. Эта средняя величина реально завышена парой сделок, державшихся по 19 календарных дней. Медианная сделка длилась всего 4 дня, то есть 11 сделок имели продолжительность не более трех дней. Такой краткосрочный период вложения и следовало ожидать — просто посмотрите на предыдущий график: расхождения премий обычно возвращаются к относительно «нормальным» уровням довольно быстро. Таблица 5.3 ОБОБЩЕНИЕ РЕЗУЛЬТАТОВ ТОРГОВЛИ ЗА 1993-1995 гг. Наибольший выигрыш: +6.20 пункта Наибольший убыток: -2.70 пункта Средний период вложения: 6.1 календарных дня Медианный период вложения: 4 календарных дня Наибольший период вложения: 19 календарных дней (2 раза) Наименьший период вложения: 1 календарный день (7 раз) Всего при 24 сделках за 3 года и при том, что каждая сделка держалась в среднем всего 6 дней, данная система не отвлечет у вас много времени и капитала. Однако поскольку она имеет хороший послужной список, следует отслеживать уровни премий Вэлью Лайн и S&P-фьючерсов в целях торговли данным спрэдом при выполнении соответствующих условий. Если ваша котировальная машина позволяет отслеживать уравнения, введите алгоритм расчета дифференциала премий для данного спрэда, установив на него ограничения на уровнях +2.00 и -2.00. Или ежедневно вычисляйте данное соотношение по газетам — это займет всего несколько секунд. |

||

|

|

|||

|

форекс форум : новости форекс , форекс советники , форекс книги

| Сейчас: 9.5.2024, 22:59 |