Здравствуйте, гость ( Вход | Регистрация )

Последние 10 сообщений [ в обратном порядке ]

| deshenez | Дата 28.11.2016, 19:53 | |||||

| Да уж, век живи - век учись! ---------------- http://fitoterapevt.pp.ua/novini-medicini/...dzhuye-organizm |

||||||

| Lexus | Дата 20.9.2016, 18:04 | |||||

| да, неплохо расписано! | ||||||

| Nikita_91 | Дата 15.9.2016, 14:51 | |||||

| никогда не будет лишним заново повторить) |

||||||

| fxedu | Дата 2.11.2008, 19:01 | |||||

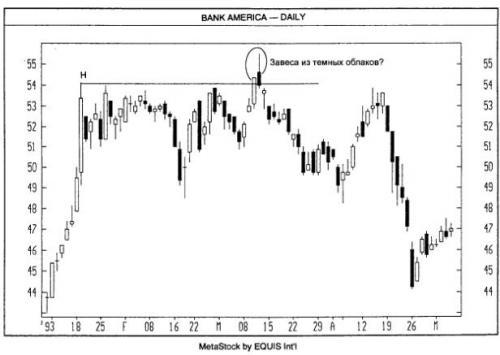

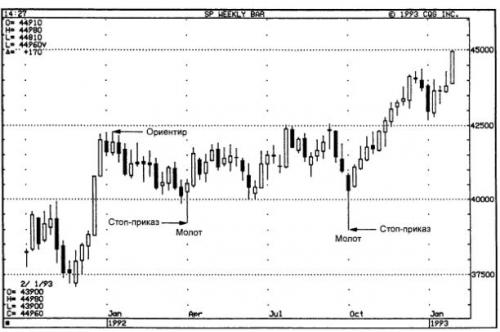

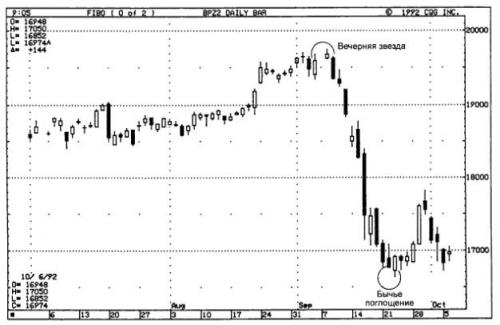

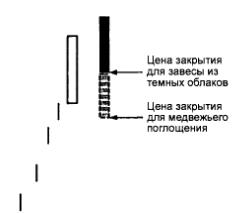

| Компьютеры и свечи «Даже прекрасная вещь имеет изъяны, и пользоваться ею нужно осторожно» Многие технические аналитики оценивают эффективность торговых систем по результатам компьютерного тестирования. Широкое применение компьютеров и популярность свечей, возможно, вызовут у некоторых трейдеров желание воспользоваться компьютером для выявления наиболее весомых или надежных свечных моделей. Но я бы хотел предупредить тех, кто изберет этот путь: важно не только, чтобы компьютер мог сам обнаруживать модели на графиках, но чтобы при этом учитывались и другие аспекты. О них и пойдет речь ниже. Значимость места образования модели Как уже говорилось, сигнал свечной модели следует оценивать исключительно с учетом предшествовавшей ситуации. Это положение связано с вопросом, который мне часто задают, а именно: какие свечные модели наиболее весомы. Отвечая на него, я прежде всего предлагаю собеседнику подумать о том, что именно сообщает модель о поведении рынка. Так, из моделей «завеса из темных облаков» и «медвежье поглощение» при прочих равных условиях я считаю вторую более весомой. Причина в том, что вторая сессия медвежьего поглощения закрывается ниже предыдущего белого тела, а вторая сессия завесы из темных облаков — в его пределах. Тем самым медвежье поглощение показывает, что медведи лучше контролируют рынок, чем в случае завесы из темных облаков (см. рис. 4.13). Но свечные модели нельзя оценивать изолированно, нужно всегда учитывать сопутствующую техническую картину. Так, завесу из темных облаков, возникшую у долгосрочной зоны сопротивления, следует расценивать как более сильный сигнал о развороте по сравнению с медвежьим поглощением, которое не дотянуло до такой зоны. Возможные последствия изолированного анализа модели обсуждались на примере рис. 4.5: если учесть соотношение риска и прибыли, завеса из темных облаков создала здесь более выгодные условия для сделки, чем медвежье поглощение. Таким образом, интерпретация модели вне контекста чревата неприятностями. Как удачно выразился один из моих японских  Рис. 4.13. Сравнение завесы из темных облаков и медвежьего поглощения. собеседников-трейдеров, «окружение модели важнее, чем сама модель». Поэтому, если вы решите протестировать надежность свечных моделей с помощью компьютера, то помните: нельзя использовать сигналы к покупке и прожаже, которые основаны только на самой свечной модели; необходимо прежде всего учитывать место ее появления. Как определить отличительные характеристики модели Свечные модели имеют прочное психологическое обоснование. (Задумайтесь, например, над тем, что происходит при образовании завесы из темных облаков: после сильной белой сессии рынок открывается выше ее уровня закрытия, а затем закрывается намного ниже него. Ведь это наглядно показывает, что медведи отняли власть у быков, не так ли?) Но, в отличие от математически точных инструментов типа скользящих средних или осцилляторов, свечи не всегда легко поддаются компьютерному тестированию. Скользящее среднее либо превышает, либо не превышает вчерашнюю цену закрытия. Для компьютера это — выбор по схеме «да-нет». Иное дело — свечные сигналы: они не столь однозначны, и даже сам факт наличия или отсутствия в. данном случае модели не для всех может быть бесспорен. У стандартной завесы из темных облаков сессия черной свечи должна закрываться ниже середины предыдущего белого тела. Это правило может быть выражено количественно. Но как быть в случае не вполне стандартной завесы, у которой уровень закрытия черной свечи не опустился ниже середины предыдущего белого тела? По строгому определению, такая модель не является завесой из темных облаков и, вероятно, не будет распознана компьютером. Возникает вопрос: а что если нестандартная завеса появится вблизи зоны сопротивления? Распознает или пропустит компьютер такую модель? На мой взгляд, в этой ситуации нестандартную завесу следует считать не менее медвежьей, чем более близкий к норме вариант. Иллюстрация подобного случая представлена на рис. 4.14. Обратите внимание на знак вопроса, поставленный после надписи «завеса из темных облаков». Эта модель не стандартная, так как уровень закрытия не опустился ниже середины предыдущего белого тела. Тем не менее я рассматриваю ее как завесу по нескольким причинам. Во-первых, из-за крайне длинной верхней тени ее черной свечи: она показывает, как резко цены откатились от новых максимумов. Далее, к моменту закрытия сессии черной свечи рынок оказался технически сломлен, ибо медведям удалось столкнуть цены ниже предыдущего максимума (отмечен на графике). В результате образовалось медвежье верхнее спружинивание. И, наконец, более низкий уровень закрытия после завесы дополнительно подтвердил внутреннюю слабость рынка. Таким образом, даже самый первый шаг — определение характеристик для опознания компьютером свечных моделей — может вызвать затруднения. Поэтому напоминаю сторонникам компьютерного тестирования: стандартные параметры свечных моделей должны служить лишь общим ориентиром. Кроме идеальных вариантов моделей, количественное выражение которых не сложно, необходимо учитывать и их нестандартные разновидности, которые также нередко дают ценные сигналы. Распознавание таких моделей связано с большой степенью субъективности. И в этом оно ничуть не отличается от традиционных методов распознавания моделей на столбиковых графиках. Рис. 4.14. Свечи и субъективность; Bank America — дневной график. Открытие позиции Означает ли появление свечной модели автоматическую подачу сигнала к покупке или продаже? Конечно, нет. Как уже говорилось, нельзя вступать в сделку, опираясь на показания отдельно взятой модели. Сначала нужно оценить общую техническую картину в момент образования модели. Возьмем для примера падающую звезду. Сигнал компьютерной программы к продаже исключительно на основе падающей звезды был бы неверен, если бы эта звезда также образовала восходящее окно (см. рис. 3.49). Таким образом, вступление в сделку по компьютерному сигналу в связи с появлением свечной модели без учета общей технической картины (т.е. основной тенденции, поведения рынка до этой модели и т.д.) может обернуться ошибкой. Другой аспект этой проблемы связан с соотношением риска и прибыли, о котором говорилось ранее в данной главе. Появление модели само по себе еще не означает, что по ее сигналу следует вступать в сделку. Допустим, на графике цен на золото образовалась утренняя звезда, но и риск сделки, и ценовой ориентир составляют около 15 долл. Целесообразно ли открывать длинную позицию по сигналу этой модели? В данном случае — нет. Целесообразность сделки зависит от соотношения риска и прибыли в момент образования модели. Иллюстрацией сказанного служит рис. 4.15, где имеются два молота. Молот — это потенциально бычий сигнал, но соотношение риска и прибыли для каждого из данных молотов — не в пользу длинной позиции. В обоих случаях риск составил бы 15-20 пунктов (исходя из стоп-прика-за ниже минимумов молота) при ценовом ориентире в 20-25 пунктов (исходя из зоны сопротивления вблизи 425). В данном примере автоматическая покупка по сигналу компьютерной торговой программы принесла бы прибыль, поскольку рынок пошел вверх от обоих молотов. Однако эти сделки противоречили бы принципам разумного управления капиталом, так как риск был бы слишком высок на фоне потенциального выигрыша. Закрытие позиции Размещение стоп-приказов с помощью компьютера — процедура относительно простая (хотя иногда тестирование проводится даже без стоп-приказов, что довольно опасно и противоречит принципам контроля над риском). Но как выбирать ценовые ориентиры? Сегодня, возможно, этим ориентиром будет минимум прошлой недели, а при следующей сделке — уровень поддержки или 50%-ной коррекции. Кро- Рис. 4.15. Фактор соотношения риска и прибыли сделки; S&P — недельный график. ме того, у каждого трейдера свой стиль торговли, и это также нужно учитывать при попытке компьютеризации свечного анализа. На рис. 4.16 представлены вечерняя звезда и бычье поглощение. Бычье поглощение означало возможность разворота вверх. Однако для определения ценового ориентира этого подъема следовало обратиться не к свечам, а к другим техническим инструментам, так как свечи обычно не указывают ориентиров. Основываясь на положении о переходе прежней поддержки в сопротивление, можно было рассчитывать на подъем до зоны поддержки около 1,85 долл., которая установилась в июле-августе. Но, как видно из графика, этот расчет не оправдался бы. Тот, кто опирается на уровни коррекции Фибоначчи, оказался бы более удачливым, так как рынок совершил 38%-ную коррекцию всего движения от сентябрьских максимумов к сентябрьским минимумам. Поскольку ценовой ориентир в 1,85 долл. не был достигнут, первый трейдер объяснил бы это ненадежностью бычьего сигнала свечей. Но тот же сигнал оказался вполне надежным для второго трейдера, чей ценовой ориентир (38%-ный подъем) сработал. Отсюда вывод: при тестировании надежности свечных сигналов необходимо учитывать и такой фактор, как индивидуальный торговый стиль. Особенности вашей торговли на основе свечных моделей будут определяться вашей торговой философией, склонностью к риску и эмо- Рис. 4.16. Свечи и ценовые ориентиры; фунт стерлингов — декабрь 1992г. циональностью. Все эти аспекты сугубо индивидуальны. Если вы решите протестировать свечные модели на компьютере или попытаетесь компьютеризировать торговлю на основе свечей, вам следует опираться только на собственные торговые правила и критерии. Лишь поработав со свечами на своем рынке и в своем стиле, можно понять, могут ли они дать дополнительное преимущество. Примечания: *1. Sakata, Goho, p. 46. *2. Sakata, Goho, p. 46. *3. Sakata, Goho, p. 70. *4. Sakata, Goho, p. 70. |

||||||

| fxedu | Дата 2.11.2008, 18:54 | |||||

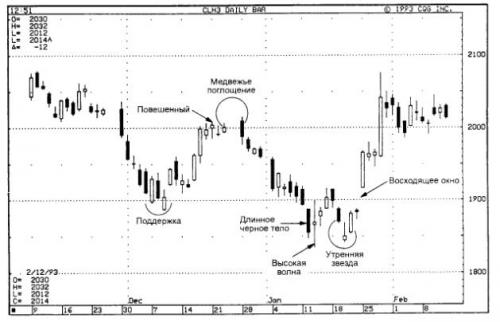

| Превращение в рыночного хамелеона «Армия побеждает противника, используя его положение» Открывая позицию, трейдер рассчитывает на то или иное поведение рынка. Но рынок непостоянен: его состояние — это непрерывное движение и изменение. Поэтому, войдя в рынок, необходимо все время следить за его траекторией, проверяя, соответствует ли она предварительным расчетам. Если нет, то нужно принимать соответствующие меры. Подобное подлаживание трейдера под меняющиеся рыночные условия я называю тактикой «рыночного хамелеона». Быть рыночным хамелеоном, то есть быстро и ловко приспосабливаться к новой рыночной среде — важнейшее условие успешной торговли. По этому поводу есть интересное высказывание (я узнал его несколько лет назад), в котором торговля сравнивается с фехтованием, а именно: трейдеры, как и фехтовальщики, делятся на «быстрых и мертвых». Быть рыночным хамелеоном — значит, уметь быстро приспособиться к рынку, чтобы «дожить» до следующей сделки. Всякое мнение о рынке предполагает цену, при достижении которой это мнение следует признать ошибочным. Проиллюстрирую сказанное с помощью рис. 4.11. На этом графике во второй половине октября видна завеса из темных облаков. В момент ее образования мой прогноз был медвежьим, так как сразу несколько технических факторов указывали, что рынок не сможет закрыться выше 36 долл. Всякий подъем должен был бы остановиться в зоне 35,50-36,00 в силу следующих четырех причин: 1. Максимум завесы из темных облаков (35,50 долл.) должен стать зоной сопротивления. 2. Маленькое нисходящее окно обеспечивает сопротивление вблизи 36 долл. 3. Минимумы трех сессий, предшествовавших нисходящему окну, находятся вблизи 36 долл. Согласно положению о том, что прежняя поддержка становится сопротивлением, уровень поддержки в 36 долл. должен превратиться в сопротивление. Рис. 4.11. Определение цены для корректировки рыночного прогноза; сырая нефть—декабрь 1990г. 4. Уровень 62%-ной коррекции (по Фибоначчи) спада от А к В приблизительно равен 35,50 долл. Тем не менее, если бы у быков все же хватило сил поднять цену закрытия выше верхнего края зоны сопротивления 35,50-36,00 долл., то мне пришлось бы изменить свой медвежий прогноз. Иначе говоря, мне пришлось бы приспосабливаться к новым рыночным условиям. Как видно из графика, после завесы из темных облаков быки в течение нескольких недель пытались толкнуть рынок выше верхнего края этой зоны сопротивления — но безуспешно. На рис. 4.12 в конце декабря вблизи 20 долл. образовалась зона сопротивления, которую подтвердили повешенный и медвежье поглощение (пробел между свечами этой модели связан с праздниками). Соскользнув приблизительно от уровня в 20 долл., рынок пытался в начале января закрепиться около зоны поддержки в 19 долл., которая образовалась месяцем раньше. Но 12 января длинное черное тело прорвало эту поддержку. Таким образом, вплоть до этого момента все сигналы, поданные рынком, были отрицательными. Но затем свечи оповестили, что рынок начинает приходить в себя: за длинным черным телом последовала высокая волна. Еще одно предупреждение о необходимости изменить медвежий прогноз на более оптимистичный поступило неде- Рис. 4.12. Искусство «хамелеона» — в умении подлаживаться под рынок; сырая нефть — март 1993г. лю спустя от утренней звезды. Завершающим доказательством разворота стало восходящее окно. |

||||||

| fxedu | Дата 2.11.2008, 18:51 | |||||

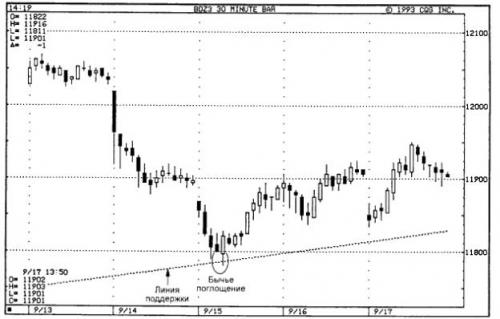

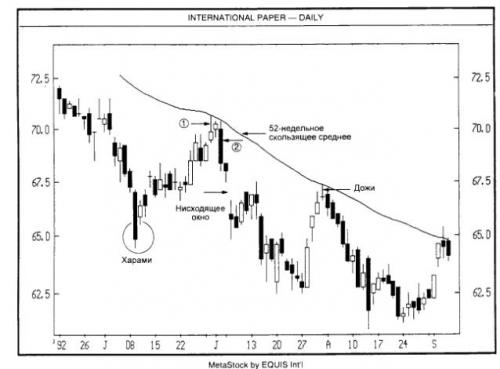

| Тенденция «Вниз с пригорка бежать легче, чем вверх» У японцев есть одно очень образное выражение: «Облака для ветра, а ветер — для цветов». Применительно к рынку я бы сравнил тенденцию с ветром, а цену — с облаками или цветами, движением которых он повелевает. Это означает, что при оценке самой последней цены крайне важно учитывать ее положение относительно текущей тенденции. То есть свечную модель нужно рассматривать в контексте преобладающей тенденции и лишь потом решать вопрос об открытии новой позиции. Обычно я предлагаю следующий метод торговли по свечным сигналам с учетом фактора тенденции. Открывать новую позицию следует в направлении преобладающей тенденции, а закрывать—по сигналу свечной модели о развороте этой тенденции. Так, при появлении медвежьего свечного сигнала на бычьем рынке следует закрыть длинную позицию (или принять иные меры защиты — например, продать опционы колл или поднять уровень стоп-приказа о продаже). Однако если на бычьем рынке свечи подают бычий сигнал, то можно открыть новую длинную позицию. В условиях господствующей нисходящей тенденции верна обратная тактика, а именно: на медвежьем рынке нужно стремиться к короткой продаже по медвежьему сигналу свечей. Бычий сигнал на медвежьем рынке можно использовать для закрытия коротких позиций. Существует много методов выявления тенденции. (В части 2 будут представлены некоторые из них, которыми широко пользуются японские трейдеры и инвесторы). Но цель данного раздела не в том, чтобы помочь в выборе наилучшего метода выявления тенденции. Моя задача — убедить читателя в необходимости учитывать тенденцию при анализе свечей. Поэтому здесь также будут рассмотрены некоторые из наиболее распространенных западных инструментов анализа тенденции — такие, как линии тренда и скользящие средние. Желающим ближе познакомиться с применением некоторых наиболее распространенных западных технических инструментов — в том числе и средств определения тенденции — настоятельно советую прочитать книгу Дж.Мэрфи «Технический анализ фьючерсных рынков». Пусть это название не отпугнет тех, кто торгует не на фьючерсных рынках. Описанные в книге методы западного технического анализа универсальны. Одним из наиболее простых методов определения тенденции является использование линии тренда. На рис. 4.7 видно, как линия сопротивления удерживала цены в рамках медвежьей тенденции с конца июня до начала августа. Свечи подали несколько предупредительных сигналов о том, что рынок, возможно, формирует основание. В частности, это были молот в июле, утренняя звезда в начале августа и маленькое восходящее окно в конце августа (которым, к тому же, завершилось формирование модели «остров»). Однако все эти бычьи сигналы возникли в условиях медвежьего рынка (т.е. когда цены находились под нисходящей линией сопротивления). Новая тенденция получила подтверждение лишь при прорыве линии тренда вверх. Обратите внимание, что последовавший за прорывом подъем остановился на сентябрьской завесе из темных облаков. Затем эта завеса стала уровнем сопротивления. На рис. 4.8 показано медвежье поглощение, которое образовалось в начале июля (пробел на графике связан с праздничным днем). Однако из обзора общей технической картины, включая и линию тренда, очевидно, что короткая продажа по сигналу этой модели была бы невыгодна из-за неблагоприятного соотношения риска и прибыли. Ведь ценовой Рис. 4.7. Подтверждение разворота тенденции; кофе — декабрь 1991г. Рис. 4.8. Свечные сигналы и линии тренда; пятилетние ноты — сентябрь 1993г. ориентир такой сделки должен быть на уровне поддержки, обусловленном линией тренда, а стоп-приказ — выше максимума медвежьего поглощения. Подтверждение перелома восходящей тенденции поступило 19 июля, когда рынок закрылся ниже линии тренда. Рис. 4.9А и Б служат примером использования бычьего свечного сигнала для покупки при откате во время бычьей тенденции. На рис. 4.9А представлен график с отчетливой линией поддержки восходящей тенденции (чем чаще происходит тестирование линии тренда, тем она значимее). Свеча 1 показана в варианте на утро 15 сентября 1993 года. Поскольку сессия еще не завершена, нет и окончательного варианта этой свечи (напомню, что для полного формирования свечи нужна цена закрытия). Как видно из рис. 4.9А, к моменту построения графика (утро 15 сентября) рынок только что протестировал линию поддержки долгосрочной восходящей тенденции. Если обратиться к внутридневному 30-минутному свечному графику на рис. 4.9Б, то можно увидеть, что утром 15 сентября образовалось бычье поглощение. Штриховой линией здесь представлена та же линия тренда, что и на дневном графике. Таким образом, при откате к линии поддержки восходящей тенденции свечи подали бычий сигнал. Это — наглядная иллюстрация правила, по которому при бычьей тенденции следует покупать во время коррекций по бычьим сигналам свечей. Рис. 4.9А. Свечи и линии тренда; облигации, декабрь 1993г. — дневной график. Рис. 4.9Б. Свечи и линии тренда; облигации, декабрь 1993г. — внутридневной график. На рис. 4.10 показано, как использовать свечные сигналы для торговли в направлении тенденции, определяемой с помощью скользящего среднего. Поскольку рынок находится ниже скользящего среднего, тенденция — нисходящая. В этом случае медвежьи сигналы свечей можно использовать для короткой продажи, а бычьи — для закрытия коротких позиций. Трейдерам, которые склонны рисковать и готовы покупать на медвежьем рынке, рекомендую использовать в качестве ценовых ориентиров краткосрочные зоны сопротивления. В данном примере в июне после харами начался подъем. Однако, когда рынок достиг зоны сопротивления, представленной 52-недельным скользящим средним, свечи указали на рост давления продаж, что явствует из длинной верхней тени свечи 1 и длинного черного тела свечи 2. Трейдерам, купившим по сигналу харами, следовало считать кривую скользящего среднего ориентиром для закрытия позиций. Те, кто были настроены действовать в соответствии с общей тенденцией (т.е. продавать при корректирующих подъемах), могли бы использовать упомянутые медвежьи сигналы свечей для коротких продаж. Нисходящее окно показало, что медведи еще сильны и готовы толкать рынок ниже. Длинные белые свечи в середине июля намекнули на возможное укрепление рынка. Начавшийся с них подъем остановился на дожи, который образовался в зоне сопротивления скользящего среднего. Это был крайне благоприятный Рис. 4.10. Торговля в направлении тенденции; International Paper — дневной график. момент для короткой продажи, поскольку дожи возник не только у 52-недельного скользящего среднего, но и в зоне сопротивления нисходящего окна. Обратите внимание, что в ходе последующего спада рынок установил 9 рекордных минимумов, после чего вновь повернул вверх. |

||||||

| fxedu | Дата 2.11.2008, 18:46 | |||||

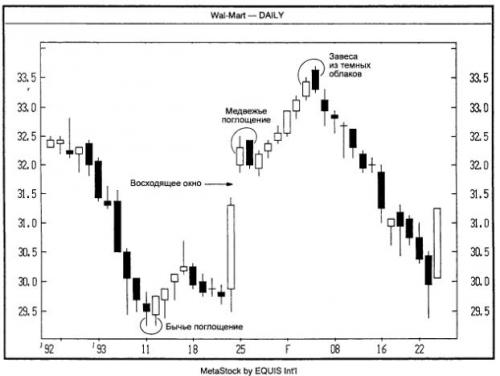

| Соотношение риска и прибыли «Кто знает, когда бороться, а когда — уклоняться от борьбы, тот победит» Я заметил, что после моих семинаров слушатели часто бывают настолько впечатлены открывшимися благодаря свечам новым возможностям, что им не терпится поскорее добраться до дома или офиса, чтобы начать торговать по сигналам свечных моделей. Но, как сказано в одной из переведенных мною книг, трейдер должен «дождаться своего часа, ибо выждать подходящий момент — это разумно, но проявить хладнокровие и рассудительность — это просто необходимо»2. Иными словами, появление той или иной свечной модели еще не означает, что «час сделки пробил». Я стараюсь предостеречь своих слушателей, объясняя, что одним из наиболее важных аспектов в определении «подходящего момента» для входа в рынок является анализ соотношения риска и прибыли потенциальной сделки в момент образования свечной модели. В этой связи один из трейдеров крупной инвестиционной компании, для которых я проводил специальный семинар, написал мне следующее: «Да, Вы были правы: знать лишь кое-что — вредно. Мы тут все бегаем кругами по офису с криками: "Дожи! Дожи!"». Одной из составляющих соотношения риска и прибыли является стоп-приказ, так как он задает уровень риска сделки. Другая составляющая — ценовой ориентир сделки, или потенциальный выигрыш. Ценовые ориентиры можно определять разными способами — например, с помощью теории волн Эллиота, прежних уровней поддержки или сопротивления и т.д. Но свечные графики обычно не дают таких ориентиров, поэтому я часто рекомендую использовать свечи в сочетании с западными техническими инструментами. Свечи превосходно сигнализируют о развороте или продолжении тенденции, в то время как западные инструменты типа уровней коррекции или линий тренда могут помочь в определении ценового ориентира. Вероятно, у многих из вас уже есть собственные проверенные методы расчета ориентиров. Главное правило, о котором нужно помнить, таково: вступать в сделку следует только в случае благоприятного соотношения риска и прибыли в момент появления свечной модели. Ибо, как гласит японская пословица, «сила выстрела — в туго натянутой тетиве, а точность — в моменте выстрела». Выбор «момента выстрела» обусловлен соотношением риска и прибыли потенциальной сделки. Есть моменты, когда «стрелять» нельзя. Так, если появлению бычьего или медвежьего сигнала свечей не сопутствует благоприятное соотношение риска и прибыли, то от сделки нужно воздержаться (допускается лишь закрытие имеющихся позиций по такому сигналу). Не рекомендуется торговать и при чередовании больших черных и больших белых свечей, ибо «это — сродни землетрясению силой в 8 баллов», как сказано в одной японской книге по техническому анализу*3. В этой же книге о вхождении в подобный рынок образно сказано так: «Погибать впустую — мало радости» *4. Как видно из рис. 4.4, в начале сентября появилась медвежья модель поглощения. Исходя из положения о том, что максимум медвежьего Рис. 4.4. Свечи и факторы, определяющие соотношение риска и прибыли; S&P — декабрь 1993г. поглощения должен быть сопротивлением, трейдер, планирующий открыть короткую позицию, мог бы разместить защитный стоп-приказ о покупке выше максимума этого поглощения на уровне 465 долл. Это задает предел риска. А за ценовой ориентир он мог бы, например, взять восходящее окно середины августа как потенциальную зону поддержки для последующих откатов. Образование медвежьего поглощения на фоне этого окна-ориентира свидетельствовало о возможности выгодной короткой продажи, ибо уровень риска такой сделки был относительно низок по сравнению с уровнем ориентира. На рис. 4.5 видно, что в ходе подъема, который начался в январе с появления бычьего поглощения, образовалось восходящее окно. А через две сессии после него возникло медвежье поглощение. Трейдер, рассматривающий эту модель как сигнал к короткой продаже, должен задуматься: а благоприятно ли соотношение риска и прибыли для такой сделки? (На рынке акций короткие продажи относительно редки. Но данный пример иллюстрирует общий принцип, который применим и к другим рынкам, — например фьючерсным, где короткие продажи более распространены). Оценка общей технической картины с учетом Рис. 4.5. Свечи и важность учета соотношения риска и прибыли; Wal-Mart — дневной график. соотношения риска и прибыли показывает, что такая сделка рискованна. Ведь медвежьему поглощению предшествовало восходящее окно. В случае короткой продажи по сигналу медвежьего поглощения стоп-при-каз должен быть размещен выше максимума этого медвежьего поглощения. Но поскольку восходящее окно — это зона поддержки, то соотношение риска и прибыли неблагоприятно, так как в данном случае потенциальные риск и прибыль почти одинаковы. Через полторы недели на графике появилась завеса из темных облаков. Она создала более выгодные условия для открытия короткой позиции: при том же ценовом ориентире на уровне окна стоп-приказ теперь можно было разместить над максимумом завесы. Рис. 4.5 также демонстрирует трудности, которые могут возникнуть при попытке определить, какая из имеющихся свечных моделей более весома. На данном графике имеется медвежье поглощение. Обычно эта модель считается более медвежьей, чем завеса из темных облаков, так как черная свеча в модели поглощения охватывает предыдущую белую свечу полностью, а не частично, как в случае завесы. Но в данном примере короткая продажа по сигналу завесы была бы выгоднее, чем по сигналу медвежьего поглощения. Как видно из рис. 4.6, бычий сигнал свечей не означает автоматического открытия новой длинной позиции. На этом графике представлена Рис. 4.6. Соотношение риска и прибыли; какао — март 1992г. бычья утренняя звезда, сформированная свечами от 8, 9 и 10 января. В день завершения модели — 10 января — рынок закрылся на отметке 1205 долл. Посмотрим, благоприятна ли покупка в этой точке по соотношению риска и прибыли. Во-первых, при определении потенциального выигрыша нужно принять во внимание зону поддержки, образовавшуюся в конце ноября вблизи уровня 1220 долл. Согласно принципу изменения полярности (по которому прежняя поддержка становится новым сопротивлением), подъем от бычьей утренней звезды начала января должен был остановиться у зоны сопротивления вблизи 1220 долл. Значит, это и есть ценовой ориентир. Для оценки риска сделки можно опереться на положение свечной теории о том, что минимум модели «утренняя звезда» должен быть поддержкой. В данном случае стоп-приказ, основанный на цене закрытия, следует разместить под этой моделью, т.е. ниже 1169 долл. Итак, параметры сделки определены: уровень покупки — 1205 долл. (окончательное формирование утренней звезды); уровень стоп-прика-за — 1169 долл.; ценовой ориентир — вблизи 1220 долл. То есть риск составляет 36 долл., а выигрыш —15 долл. Как ни крути — сделка невыгодна. Вывод таков: получив свечной сигнал, не спешите вступать в сделку. Обратите внимание, что основание утренней звезды через неделю стало поддержкой. Подъем от этого уровня остановился у ожидаемого сопротивления вблизи 1220 долл., образовав высокую волну (1) и длинное черное тело (2). Эти свечи сложились в модель «медвежье поглощение». Обычно подобная модель после столь краткого подъема малозначима. Но в данном случае она оказалась сверхзначимой, так как подтвердила зону сопротивления около 1220 долл. |

||||||

| fxedu | Дата 2.11.2008, 18:40 | |||||

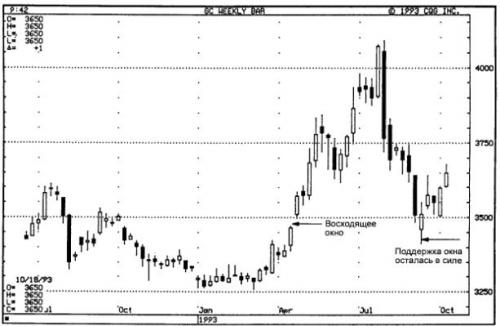

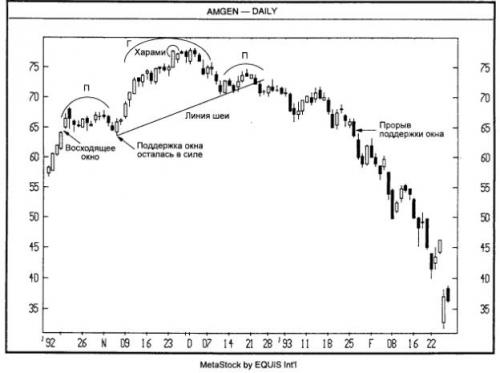

| Стоп-приказы «Обезьяна — и та падает с дерева» Каким бы ни был ваш прогноз, всегда существует цена, при достижении которой его следует признать неверным. Уровень защитного стоп-приказа и есть эта цена. Даже самые надежные технические индикаторы порой дают неверные сигналы. При помощи стоп-приказов риск связанных с этим потерь можно ограничить. Фактически, использование стоп-приказов — это одна из сильнейших сторон технического подхода к торговле; они составляют основу методологии управления риском. Многие из свечных моделей способны стать зоной поддержки или сопротивления. Так, завеса из темных облаков часто служит сопротивлением. В этом качестве она задает ориентир для размещения защитных стоп-приказов по коротким позициям: на случай прорыва сопротивления ценой закрытия стоп-приказ о покупке следует установить выше максимума завесы. На рис. 4.1 видно, как начавшаяся в первой половине января восходящая тенденция приостановилась на завесе из темных облаков. Подъем, который предшествовал этой модели, сменился после нее горизонтальным движением. Завеса продолжала оказывать ценам сопротивление в течение последующих семи сессий. Но восходящее окно, а потом и закрытие сессии 4 февраля выше максимума завесы из темных облаков возвестили о том, что рынок вновь готов к подъему. Когда рынок вдруг поворачивает против нас, мы подчас продолжаем упрямо ждать и надеяться на чудо — такова уж человеческая натура. Обратимся еще раз к рис. 4.1. Когда цены поднялись выше уровня стоп-приказа (максимум завесы из темных облаков), кое-кто из медведей, вероятно, еще надеялся, что рынок вот-вот развернется и пойдет вниз. Но на рынке нет места надеждам. Оставаться в сделке, когда рынок пересекает уровень стоп-приказа, уповая на разворот, — это, Рис. 4.1. Подъем выше завесы из темных облаков; облигации — март 1993г. как образно сказано в японской пословице, все равно что «прислонять лестницу к облакам». На рис. 4.2 отмечено восходящее окно, которое появилось в апреле 1993 года. По теории свечей оно должно было стать поддержкой — что и случилось позже, во время сентябрьского отката. Независимо от того, купил ли трейдер на откате к окну или уже имел длинную позицию, защитный стоп-приказ о продаже следовало разместить ниже основания восходящего окна. (Поскольку это недельный график, стоп-приказ должен исполняться в случае падения недельной (т.е. пятничной) цены закрытия ниже указанного уровня.) Обратите внимание, что во внутринедельном режиме прорыв окна все же произошел, но медведям не хватило стойкости, чтобы удержать цены ниже основания окна на момент закрытия сессии в пятницу. В данном случае поддержка окна осталась в силе, но далеко не все трейдеры смогли бы вынести сильнейшее нервное напряжение, наблюдая, как цены упали ниже окна, а затем вновь поднялись над его нижней границей к закрытию пятничной сессии. Этот пример наглядно показывает, что успех в торговле во многом зависит от характера трейдера. Как видно из рис. 4.3, ноябрьский откат рынка акций Amgen нашел поддержку в зоне восходящего окна, образовавшегося в конце октября. Успешная проверка этого окна свидетельствовала о силе рынка. Оттолк- Рис. 4.2. Стоп-приказы и индивидуальная склонность к риску; золото — недельный график. Рис. 4.3. Стоп-приказы; Amgen — дневной график. нувшись от поддержки, цены затем подскочили выше 75 долл. Здесь рынок подал первый сигнал опасности в виде модели «харами». В течение следующих нескольких недель продолжалось формирование классической модели разворота «голова и плечи», обозначенной на рисунке буквами «П-Г-П» (японцы называют эту модель «три Будды»). Когда цены прорвали линию шеи модели, быкам следовало закрыть позиции. Последнее предупреждение о слабости рынка поступило в начале 1993 года, когда медведям удалось наконец столкнуть цены ниже восходящего окна, которое до этого оставалось потенциальной зоной поддержки. Те, кто рискнули сохранить длинные позиции до прорыва этой зоны, могли разместить защитные стоп-приказы о продаже ниже основания окна. |

||||||

| fxedu | Дата 2.11.2008, 18:36 | |||||

| Глава 4 Свечи и общая техническая картина  "Тот, кто хочет разглядеть небо, сидя в колодце, мало что увидит" В одной из переведенных мной японских книг сказано: «Тот, кто действует без учета рыночной ситуации, заведомо обрекает себя на потери и рискует попасть в засаду» *1. Это образное высказывание (с использованием столь характерной для японского технического анализа военной аналогии) означает, что торговать по сигналам свечей допустимо лишь с учетом общего состояния рынка. Иначе можно уготовить себе «потери и засаду». Один из членов Ассоциации технических аналитиков Японии как-то сказал мне, что, по его мнению, общая техническая картина важнее сигналов отдельно взятой свечной модели. И я, безусловно, согласен с этим. Для успешного применения свечных графиков нужно не только хорошо разбираться в свечных моделях, но и придерживаться разумной и последовательной стратегии и тактики торговли. К сожалению, некоторые знатоки свечных моделей часто пренебрегают вопросами стратегии и тактики. Свечи - это инструмент, который необходимо сочетать с другими торговыми сигналами. В этом смысле для меня свечи всегда были не более чем еще одной, хотя и очень важной, краской технической палитры. Как-то один из учеников Конфуция поинтересовался, кого бы тот взял с собой в военный поход. И мудрец ответил, что не хотел бы иметь соратником человека, которому не дорога собственная жизнь. А потому он взял бы того, кто достаточно предусмотрителен в опасной обстановке и стремится одолеть врага стратегически. Стратегия — это центральный вопрос и в данной главе, где будет показана важность таких стратегических принципов, как применение стоп-приказов, оценка соотношения риска и прибыли будущей сделки, соотнесение свечной модели с общей тенденцией и наблюдение за рынком после заключения сделки. Освоив эти составляющие торговой стратегии и применяя их на практике, вы откроете себе путь к максимально эффективному использованию потенциала свечей. По прочтении данной главы вам станет ясно, почему учитывать происходящее до и после модели столь важно для успешной торговли. |

||||||

| Просмотр темы полностью (откроется в новом окне) | ||||||

форекс форум : новости форекс , форекс советники , форекс книги

| Сейчас: 9.5.2024, 21:36 |