Здравствуйте, гость ( Вход | Регистрация )

Автоматическое исполнение ордеров |

5.11.2008, 15:46 5.11.2008, 15:46

Сообщение

#1

|

||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

Глава 8

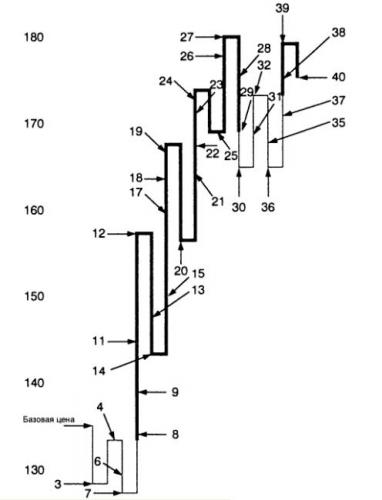

Графики "Каги"  «Так правая рука помогает левой» Считается, что изобретение графика «каги» примерно совпало с зарождением японского рынка акций в 1870-е годы. Пример графика «каги» приведен на рис. 8.1. Свое название он получил от японского слова «каги», означавшего ныне не используемый ключ с головкой в виде буквы «L». Именно поэтому японцы иногда называют график этого типа ключевым графиком. Также он известен как график диапазона цен, крючковый график, дельта-график или цепной график. В одной японской книге о графиках «каги» говорится: «... как свечные графики превосходят столбиковые, так же ключевые графики превосходят пункто-цифровые» *1 . Я не настолько разбираюсь в пункто-цифровых графиках, чтобы согласиться или не согласиться с этой точкой зрения, однако могу с уверенностью утверждать, что графики «каги» открывают новые эффективные методы анализа, которые недоступны при работе с другими графиками. Отличительной чертой графика «каги» является то, что толщина и направление его линий зависят от поведения рынка. Если рынок продолжает двигаться в направлении предыдущей линии «каги», то она продлевается. Однако если рынок разворачивается на заданную величину, то в следующем столбце проводится новая линия «каги» в противоположном направлении. Любопытной особенностью графика «каги» является то, что с прорывом предыдущего минимума или максимума меняется толщина линии «каги». Толстая линия «каги» называется «янь» (yang), а тонкая — «инь» (yin). Подробнее о построении и интерпретации линий «янь» и «инь» будет рассказано ниже. Короткая горизонтальная линия на графике «каги» называется линией изгиба (inflection line). Рис. 8.1. График «каги», построенный по данным из табл. 8.1. |

|

|

|

||

|

Ответов

5.11.2008, 16:29 5.11.2008, 16:29

Сообщение

#2

|

||||||||||||||||||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

Торговля с помощью графиков «Каги»

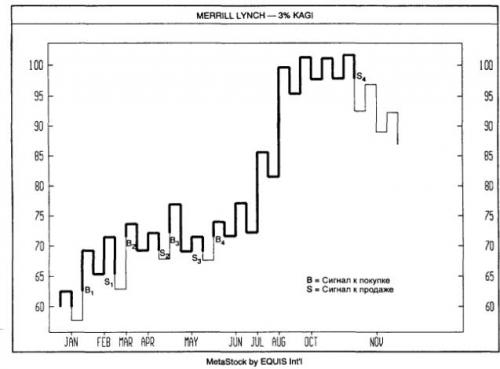

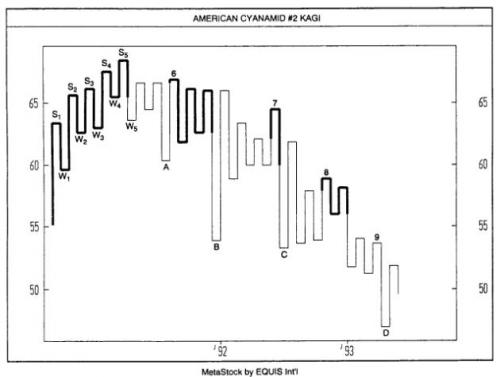

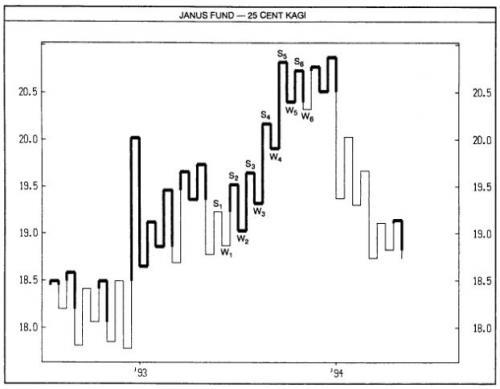

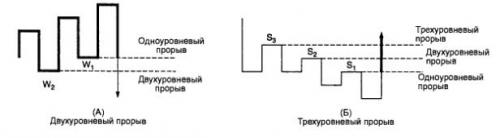

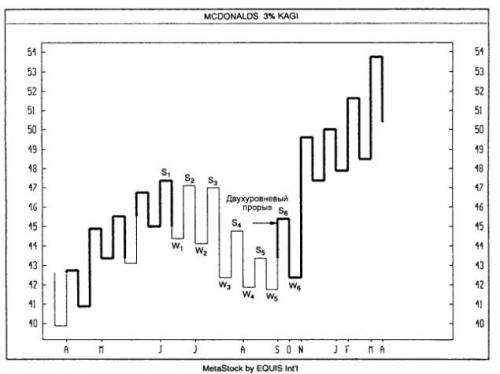

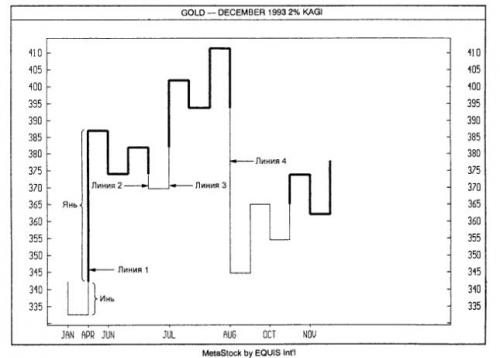

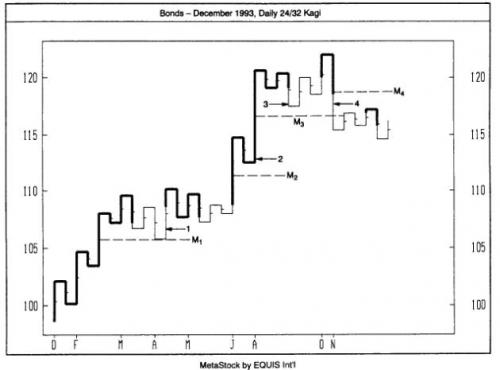

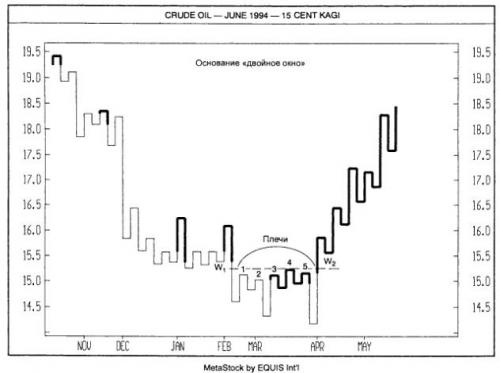

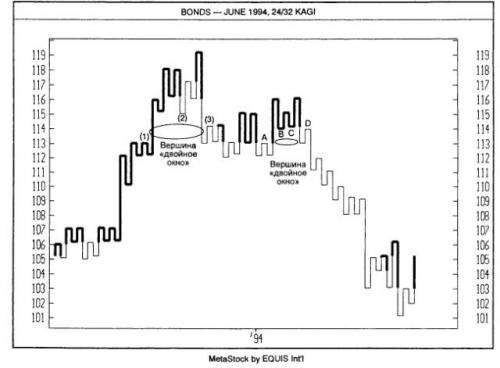

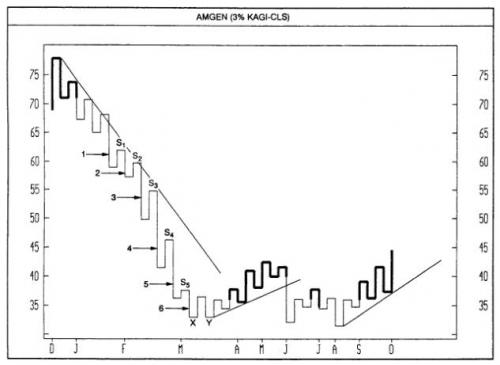

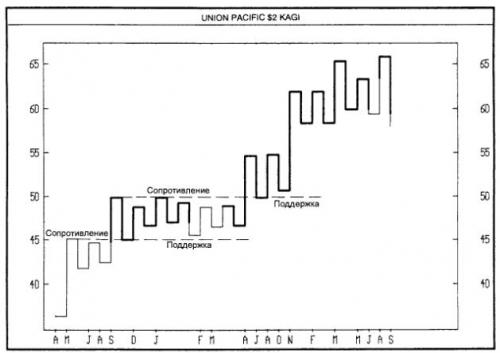

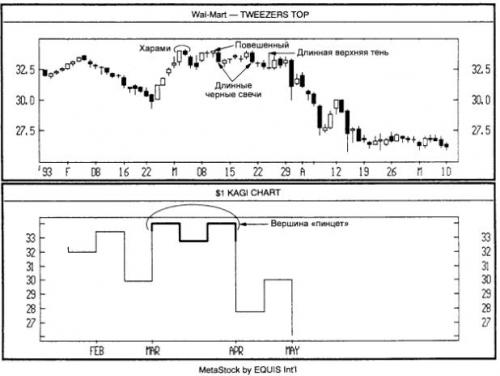

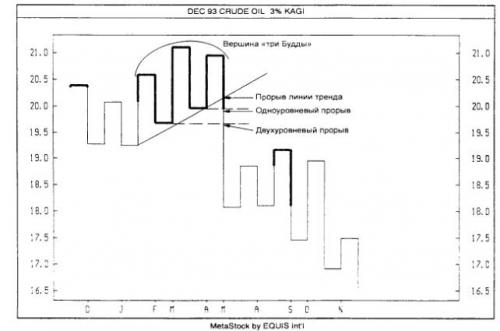

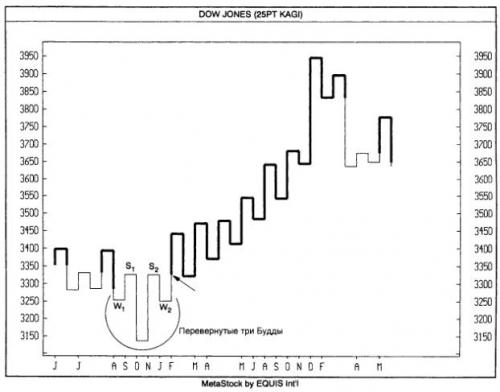

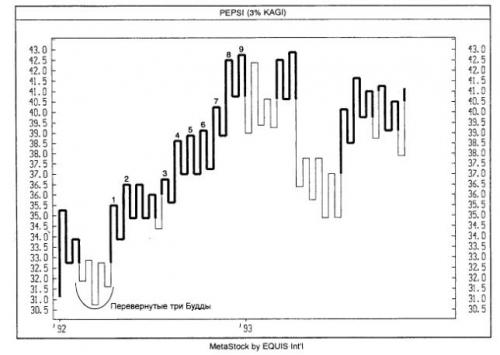

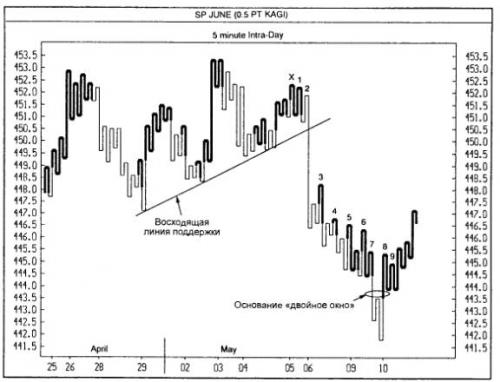

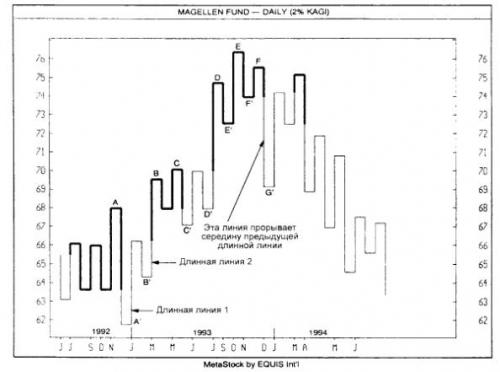

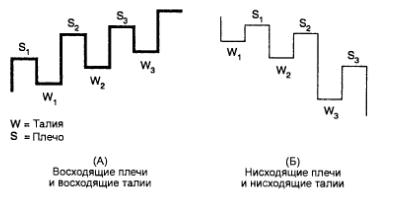

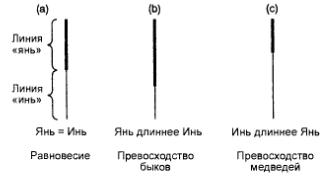

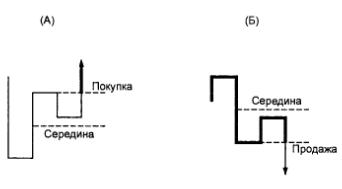

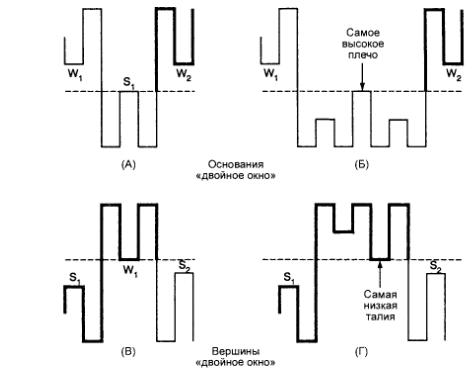

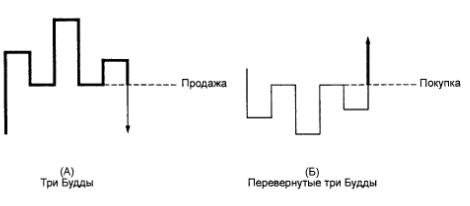

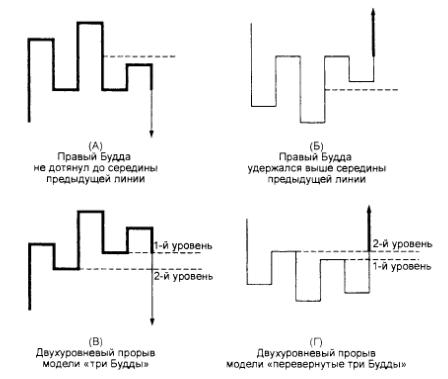

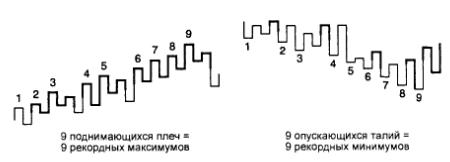

Покупай при «янь», продавай при «инь» Известно много способов применения графиков «каги», но основной и самый простой из них таков: покупать, когда линия «каги» меняется с тонкой на толстую, и продавать, когда линия «каги» меняется с толстой на тонкую. Напомню, что линия «каги» становится толстой (т.е. становится линией «янь») при превышении предыдущего максимума. Линия «каги» становится тонкой линией «инь» при прорыве предыдущего минимума. Рис. 8.2. Основные сигналы к покупке и продаже; МеггШ Lynch—дневной 3%-ный график «каги». На рис. 8.2 показаны основные сигналы графика «каги» к покупке и продаже. Сигналом к покупке служит появление толстой линии «янь», а сигнал к продаже поступает, когда линия «каги» становится тонкой линией «инь». Как легко заметить, во время горизонтального движения рынка сигналы к покупке и продаже могут привести к потерям (например, в промежутках от В2 до S2 и от ВЗ до S3). Это связано с тем, что графики «каги», как и графики «ренко» и трехлинейного прорыва предназначены для использования на направленном рынке. А в отсутствии выраженной тенденции их сигналы могут вызвать слишком частое открытие и закрытие позиций. (Избежать этого можно, например, путем изменения чувствительности. Об этом будет сказано ниже). Цель графика «каги» — уловить более длительные тенденции. Она была достигнута в интервале между покупкой в точке В4 и ликвидирующей продажей в точке S4. Обратите внимание, что с января на этом графике курса акций МеггШ Lynch наблюдался ряд возрастающих максимумов и минимумов. Это бычий признак, свидетельствующий о внутренней силе рынка. Однако с точки S4 началась череда понижающихся максимумов и минимумов. (О сопоставлении последовательных максимумов и минимумов см. далее.) Плечи и талии Плечо — это предыдущий максимум, а талия — это предыдущий минимум. Ряд плеч и талий с восходящими максимумами или нисходящими минимумами может дать обширную информацию о внутреннем тонусе рынка. Так, ряд восходящих плеч (SI, S2, S3) и талий (Wl, W2, W3) на рис. 8.ЗА подчеркивает жизнеспособность рынка, поскольку у быков хватает сил поддерживать последовательное повышение максимумов и минимумов. На рис. 8.3Б падающие плечи SI, S2, S3 и убывающие талии Wl, W2, W3 свидетельствуют о перевесе в пользу медведей. На рис. 8.4 восходящая последовательность плеч (S1-S5) продемонстрировала силу быков. Здесь же видна и восходящая цепочка талий W1-W4. Развертывание этого сочетания возрастающих максимумов и минимумов на графике «каги» отражало устойчивое укрепление рынка. Предупреждением о том, что силы быков истощаются, стала талия 5 (W5). Она прервала предыдущий цикл повышающихся минимумов, опустившись ниже W4. С тех пор в долгосрочном плане на этом рынке преобладает нисходящая тенденция, о чем свидетельствует ряд понижающихся долгосрочных максимумов (6-9) и минимумов (A-D). Публикуемые данные об акциях взаимных фондов содержат только цены закрытия. Поэтому для анализа этих акций нельзя использовать свечные графики, требующие цен открытия, максимумов, минимумов и цен закрытия. Однако для этого прекрасно подходят графики трехлинейного прорыва, «ренко» и «каги», так как их построение основано лишь на ценах закрытия. На рис. 8.5 показано, как сравнение высоты плеч и талий можно использовать для оценки силы акций взаимного фонда. На этом графике представлена группа восходящих плеч (от S1 до S5) и восходящих талий (от W1 до W5). Первый признак ослабления спроса появился, когда плечо S6 стало ниже предыдущего плеча, а талия W6 опустилась ниже предыдущей талии W5. После этого область S5 стала сопротивлением.  Рис. 8.3. Плечи и талии. Рис. 8.4. Значимость максимумов и минимумов; American Cyanamid — дневной 2-долларовый график «каги». Многоуровневые прорывы В главе 6 говорилось о том, что некоторые японские трейдеры при работе с графиками трехлинейного прорыва для дополнительного подтверждения разворота предпочитают дождаться еще одной белой или черной линии. Этот же подход можно применить и к графикам «каги». В данном случае нужно будет дождаться прорыва двух или более предыдущих максимумов или минимумов. На графиках «каги» каждый предыдущий максимум или минимум называется уровнем (см. рис. 8.6). Как видно из рис. 8.6А, при прорыве первого уровня (т.е. предыдущей талии W1) толстая линия «янь» превращается в тонкую линию «инь». Однако некоторым трейдерам этого может быть недостаточно, и они предпочтут подождать, пока сигнал к продаже не будет подтвержден двухуровневым прорывом, то есть прорывом двух предыдущих минимумов W1 и W2. На рис. 8.6Б показан трехуровневый прорыв, при котором для подтверждения сигнала к покупке рынок должен подняться выше трех предыдущих максимумов (трех предыдущих плеч S1-S3). Рис. 8.5. Сравнение плеч и талий; Janus Fund — дневной 25-центовый график «каги». Здесь, как и при использовании любого другого метода, для дополнительного подтверждения нужно дополнительное время, а в результате уменьшается потенциальная прибыль. С другой стороны, дополнительное подтверждение увеличивает шансы не ошибиться относительно перехода к новой тенденции. Это еще раз демонстрирует непреложность Рис. 8.6. Двух- и трехуровневые прорывы. Рис. 8.7. Двухуровневый прорыв; McDonald's — дневной 3%-ный график «каги». взаимозависимости между риском и прибылью: чем меньше риск, тем меньше прибыль. Ряд понижающихся максимумов (S1-S5) и минимумов (W1-W5) на рис. 8.7 свидетельствовал о неуклонном ослаблении рынка. Однако эта череда нисходящих максимумов и минимумов была прервана с появлением более высокого максимума S6. Одновременно плечо S6 стало и двухуровневым прорывом, так как оно поднялось выше двух предыдущих максимумов (S4 и S5). Дальнейшим подтверждением того, что этот рынок поворачивает вверх, стала остановка отката от S6 выше предыдущего минимума W5. Впервые за много месяцев новый минимум (W6) стал выше предыдущего минимума (W5). Длина линий «янь» и «инь» Длина частей «янь» и «инь» линии «каги», подобно длине белой или черной свечи, отражает превосходство той или иной группы участников рынка. Анализируя конкретную линию «каги» и сравнивая ее тонкую («инь») и толстую («янь») части, можно понять, у кого в руках  Рис. 8.8. Сравнение длины частей «инь» и «янь» линии «каги». находятся рычаги управления рынком — у быков или у медведей. Рис. 8.8 наглядно представляет варианты соотношения длины «янь» и «инь». Если части «инь» и «янь» одинаковы, то это можно рассматривать как аналог дожи — признак равновесия на рынке. Если часть «янь» длиннее, то доминируют быки. Более длинная часть «инь» говорит о превосходстве медведей. На рис. 8.9 у линий «каги» 1-3 части «янь» длиннее частей «инь». Это значит, что быки были сильнее медведей. Баланс между частями линии «каги» 4 смещен в пользу «инь» и отражает перевес сил медведей. Рис. 8.9. Части «инь» и «янь» линии «каги»; золото, декабрь 1993 г.—дневной 2%-ный график «каги». Место остановки коррекций в пределах предыдущей линии «каги» Наблюдая, на каком уровне линии «каги» останавливаются коррекции, можно судить о состоянии и перспективах рынка. Особое значение на графиках «каги» имеет середина длинной линии. Если, как на рис. 8.10(А), после подъема коррекция цен останавливается выше середины предыдущей длинной линии «каги», то это бычий признак. Подобная ситуация означает, что быкам удалось предотвратить резкое продвижение медведей на свою территорию. Если далее рынок поднимается выше предыдущего плеча, то это является сигналом к покупке, поскольку в этот момент быки полностью восстановили свой контроль над рынком. Если корректирующий подъем в рамках нисходящей тенденции не может прорвать середину предыдущей длинной линии «каги», то это означает, что быки были не слишком напористы и не смогли протолкнуть цены выше. Данная ситуация, считающаяся негативным сигналом, проиллюстрирована на рис. 8.10(Б). Как только рынок падает ниже предыдущего минимума, это можно рассматривать как сигнал к продаже, поскольку именно в этой точке медведи отвоевали контроль над рынком. Следует отметить, что средняя точка линии «каги» имеет значимость при условии достаточной длины этой линии, подобно тому как в свечном анализе значимой считается середина достаточно длинной белой или черной свечи. На рис. 8.11 средние точки нескольких длинных линий «каги» помечены буквой «М». Как только минимум линии «каги» 1 удержался выше Ml, стало ясно, что это область поддержки. Средняя точка М2 имела особую значимость, поскольку она находилась выше предыдущих максимумов в области 109-110, установленных в период с марта по май. Откат цен, представленный линией «каги» 2, остановился выше как этих предыдущих максимумов, так и точки М2. Это свидетельствовало о внут-  Рис. 8.10. Середина линии «каги» Рис. 8.11. «Каги» и средние точки; облигации, декабрь 1993 г. — дневной график «каги» с порогом 24/32-х пункта. ренней силе рынка. Область МЗ стала поддержкой при коррекции, представленной линией «каги» 3. Затем эта область поддержки была прорвана линией «каги» 4. Вплоть до последнего момента, изображенного на графике, рынок не только не сумел подняться выше новой области сопротивления М4, но даже не смог превысить минимума линии «каги» 3 (вспомните положение технического анализа о преобразовании прежней поддержки в новое сопротивление). Двойные окна Двойные окна могут быть моделями разворота на вершине и в основании. (Отметим, что двойное окно на графике «каги» отличается от окна на свечных графиках). Как ясно из рис. 8.12А, основание «двойное окно» образуется если: 1) при нисходящей тенденции рынок делает скачок и образует плечо (S1), максимум которого ниже минимума предыдущей талии (W1); 2) следующая талия (W2) также выше плеча S1.  Рис. 8.12. Двойные окна. Своим названием эта модель обязана тому обстоятельству, что обе талии W1 и W2 выше промежуточного плеча (т.е. S1). Это похоже на своеобразный ценовой разрыв (т.е. открытое окно) между максимумом плеча S1 и минимумами талий слева и справа от этого плеча. При наличии нескольких промежуточных плеч модель все равно считается двойным окном, если самое высокое плечо не перекрывает талии слева и справа. Эта ситуация изображена на рис. 8.12Б. Примеры вершин «двойное окно» приведены на рис. 8.12В и 8.12Г. Вершина данного типа образуется если: 1) при восходящей тенденции левое плечо (S1) расположено ниже последующей талии (W1) и 2) следующее плечо (S2) также расположено ниже W1. Иначе говоря, оба плеча S1 и S2, окружающие промежуточную талию (W1), находятся под ней. Из рис. 8.12Г видно, что модель также считается двойным окном при наличии нескольких талий, если самая низкая из них остается выше обоих плеч (S1 и S2). На рис. 8.13 показаны три этапа идентификации основания «двойное окно». Сначала мы видим низкую талию (W1). Дальше сравниваем талию (W1) со следующим плечом или группой плеч. На данном графике цифрами 1-5 отмечены плечи, сформировавшиеся в феврале-мар- Рис. 8.13. Основание «двойное окно»; сырая нефть, июнь 1994г. — 15-центовый график «каги». те. Обратите внимание, что талия W1 была выше самого высокого плеча S4. И, наконец, после того, как были превышены максимумы этих плеч, нужно проверить, будет ли следующая талия (W2) выше самого высокого плеча (S4). Поскольку данный критерий был удовлетворен, перед нами — основание «двойное окно». Отметим еще одну любопытную деталь на этом графике: поддержка декабря-января превратилась в сопротивление, о чем свидетельствуют плечи 1-5. Таким образом, в данном случае возникло два бычьих сигнала: прорыв области сопротивления и двойное окно. Как видно из рис. 8.14, в конце 1993 года на рынке облигаций образовалась вершина «двойное окно». Эту модель сформировали плечи 1 и 3 и расположенная выше них самая низкая промежуточная талия 2. Еще одна вершина «двойное окно» образовалась в начале 1994 года. В этом случае отчетливо видно, что плечо А ниже последующей группы талий (В и С), но на глаз не вполне понятно соотношение между талией В и плечом D. Точные данные таковы: минимум в В равен 114 и 6/32, а максимум в D — 114 и 1/32. Таким образом, между самой низкой талией В и Рис. 8.14. Вершины «двойное окно»; облигации, июнь 1994г. — график «каги» с порогом 24/32-х пункта. следующим плечом D имеется ценовой разрыв в 5/32. Это означает, что на графике сформировалась вершина «двойное окно». Для выделения двойных окон на данном графике использованы овалы — традиционное японское обозначение этой модели. Линии тренда Как видно на рис. 8.15, максимумы во время спада, начавшегося в конце 1992 года, расположились вдоль нисходящей линии сопротивления. Любопытно, что коррекции (S1-S5) во время этого спада поднимались не выше середины предыдущих нисходящих линий «каги» 1 -5. Это говорило об относительной слабости бычьих контратак. Первым признаком серьезности намерений быков стало то, что минимум Y не опустился ниже предыдущего минимума X. Впервые за много месяцев не возникло более низкого минимума. Области X и Y образовали двойное основание, которое послужило достаточной опорой для небольшого подъема. Он был поддержан восходящей линией тренда, которая нача- Рис. 8.15. Линии поддержки и сопротивления; Amgen — дневной 3%-ный график «каги». лась в Y. Еще одну восходящую линию тренда составила серия повышающихся минимумов, начавшаяся в августе. При работе с графиками «каги» можно опереться на принцип изменения полярности (по которому прежняя поддержка становится сопротивлением, и наоборот), поскольку на них ясно видны предыдущие области поддержки и сопротивления. Например, на рис. 8.16 видно, как области сопротивления около 45 долл. и 50 долл. стали областями поддержки. Пинцет Как мы уже убедились, области поддержки и сопротивления часто очень хорошо заметны на графике «каги». На рис. 8.17 представлена двойная вершина, которую японцы называют вершиной «пинцет». Обратите внимание, что на соответствующем свечном графике курса акций Wal-Mart также имелся ряд моделей разворота на вершине. Интересно, что подтверждение двойной вершины на графике «каги» произошло лишь в начале апреля, то есть позже, чем соответствующие Рис. 8.16. Принцип изменения полярности; Union Pacific — дневной 2-долларовый график «каги». Рис. 8.17. Вершина «пинцет»; Wal-Mart—дневные свечной график и 1-долларовый график «каги» сигналы появились на графике свечей. В этом проявляется недостаток графиков «каги», сигнализирующих о развороте уже в ходе развития новой тенденции. Графики «каги» (как и графики трехлинейного прорыва и «ренко») не предназначены для тех, кто пытается уловить самую вершину или основание. Они — для тех, кто старается ухватить сердцевину движения. Модели «три Будды» и «перевернутые три Будды» На рис. 8.18 представлены модель «три Будды» (three-Buddha) и модель «перевернутые три Будды» (inverted three-Buddha). Эти модели аналогичны западным моделям «голова и плечи» и «перевернутые голова и плечи». Сигнал к продаже поступает, когда цены прорывают «правое плечо» модели «три Будды». На рис. 8.19 показано несколько способов, с помощью которых можно определить степень выраженности медвежьего характера вершины «три Будды» и бычьего характера основания «перевернутые три Будды». Например, на рис. 8.19А показано, как подъем правого Будды остановился ниже середины предыдущей длинной линии «каги». Это свидетельствовало о недостаточной энергичности бычьего наступления. Рис. 8.19Б отражает внутреннюю силу рынка, проявившуюся в том, что спад удержался выше середины предыдущей длинной линии «каги». На рис. 8.19В и 8.19Г видно, что модель «три Будды» приобретает дополнительный вес, если она завершается двухуровневым прорывом. Обратите внимание на вершину «три Будды», которая показана на рис. 8.20. Первым медвежьим сигналом стал прорыв восходящей линии поддержки. Дополнительное подтверждение поступило при одноуровневом прорыве. Трейдеры, предпочитающие еще более сильное медвежье подтверждение, могли бы в качестве сигнала к продаже использовать следующий двухуровневый прорыв.  Рис. 8.18. Модели «три Будды» и «перевернутые три Будды».  Рис. 8.19. Разновидности моделей «три Будды». Рис. 8.20. Вершина «три Будды»; сырая нефть, декабрь 1993 г. — 3%-ный график «каги». Рис. 8.21. Модель «перевернутые три Будды»; индекс Доу-Джонса - 25-пунктовый график «каги». На рис. 8.21 изображена классическая модель «перевернутые три Будды», где две талии W1 и W2 расположены почти на одном ценовом уровне. Эта модель была подтверждена двухуровневым прорывом выше плеч S1 и S2 (отмечен стрелкой). Обратите внимание, что бывшая область сопротивления у плеч S1 и S2 стала поддержкой, и с этого уровня рынок продолжил подъем, образовав ряд последовательно возрастающих талий и плеч. Рекордные сессии Понятие рекордных сессий играет ключевую роль в методологии работы японских трейдеров с графиками «каги». Это те же рекордные сессии, о которых говорилось в главе 3 при обсуждении свечных моделей, с той лишь разницей, что на графиках «каги» подсчитывают количество плеч и талий. Как показано на рис. 8.22, ряд из девяти поднимающихся плеч (не обязательно последовательных) называется девятью рекордными максимумами. Аналогично, последовательность из девяти опус-  Рис. 8.22. Рекордные максимумы и минимумы. кающихся талий называется девятью рекордными минимумами. Японцы полагают, что после того как рынок образовал около девяти рекордных максимумов или минимумов, следует ждать разворота. Как следует из рис. 8.23, в начале 1992 года рынок образовал модель «перевернутые три Будды», вслед за чем быки подняли его из окрестности 30 долл. до 43 долл. В ходе этого подъема развернулась серия из девяти рекордных максимумов. После девятого рекордного максимума цены остановились и в начале 1993 года образовали двойную вершину вблизи 43 долл. Большинство японских трейдеров используют графики «каги», построенные на дневных или недельных ценах закрытия. Однако эти графи- Рис. 8.23. Рекордные максимумы; Pepsi — дневной 3%-ный график «каги». Рис. 8.24. Внутридневные графики «каги»; индекс S&P, июнь 1994 г. — 5-минутный график «каги». ки можно использовать и во внутридневном режиме — так же, как пунк-то-цифровые графики используются и в дневном, и во внутридневном режимах. На рис. 8.24 представлен 5-минутный график «каги», для построения которого использовалась цена закрытия каждого 5-минутного отрезка торгового дня. Все правила построения графика «каги» и ранее упомянутые приемы торговли действуют и в случае внутридневного графика «каги». На данном графике отчетливо видно, что в конце апреля и начале мая цены столкнулись с сопротивлением у отметки 453. Восходящая линия поддержки была прорвана 6 мая. Непосредственно перед этим рынок достиг нового максимума подъема (X), а затем возникло девять последовательно убывающих минимумов. Образование этой серии из девяти рекордных минимумов означало, что вероятен подъем. Кроме того, минимумы 9 и 10 мая сформировали основание «двойное окно». Рис. 8.25 иллюстрирует одно из главных преимуществ графиков «каги» — возможность более детального анализа рынков типа взаимных фондов, где известны только цены закрытия. На данном графике цен акций Magellen Fund иллюстрируются различные приемы из арсенала «каги», с помощью которых можно было выявить разворот восходящей тенденции в конце 1993 года. Рис. 8.25. Сигналы вершины на графике «каги»; Magellen Fund — дневной 2%-ный график «каги». 1. До тех пор пока коррекции останавливались выше середины длинных линий «каги» 1, 2 и 3, сила рынка не вызывала сомнений. Когда же медведи проявили достаточный напор и столкнули цены ниже середины длинной линии «каги» 3 (отмечено стрелкой), стало ясно, что ситуация на рынке изменилась. 2. Ряд восходящих максимумов А-Е и минимумов A'-F' свидетельствовал об укреплении рынка. Сигнал об ослаблении восходящего движения поступил при образовании более низкого максимума F и более низкого минимума G'. 3. С конца 1992 года до конца 1993 года части «янь» линий «каги» были длиннее частей «инь», что говорило о перевесе в пользу быков. Однако у длинной линии «каги», которая прорвала середину линии 3, часть «инь» оказалась длиннее части «янь». Это означало, что контроль над рынком перешел к медведям. Примечания: *1. Oyama, Kenji. Hanawa Kurenai Yanagiwa Midori, p. 51. |

|||||||||||||||||

|

|

||||||||||||||||||

Сообщений в этой теме

fxedu Глава 8. Графики Каги 5.11.2008, 15:46

fxedu Глава 8. Графики Каги 5.11.2008, 15:46

fxedu <... 5.11.2008, 16:05

fxedu <... 5.11.2008, 16:05

antonk Боже, дай мне сил с этим разобраться)) Автору спа... 24.4.2013, 16:27

antonk Боже, дай мне сил с этим разобраться)) Автору спа... 24.4.2013, 16:27   |

форекс форум : новости форекс , форекс советники , форекс книги

| Сейчас: 24.5.2024, 23:13 |