Здравствуйте, гость ( Вход | Регистрация )

Автоматическое исполнение ордеров |

27.12.2008, 12:47 27.12.2008, 12:47

Сообщение

#1

|

|

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

Соотношение пут-колл опционов

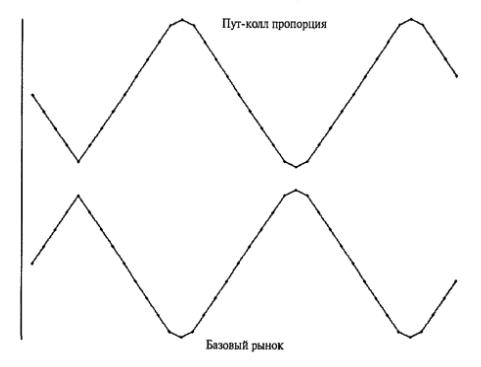

Соотношение пут-колл опционов, или пут-колл пропорция — показатель, получающийся делением числа опционов пут, торговавшихся в течение дня, на число опционов колл, торговавшихся в течение этого же дня. Обычно при вычислении данной пропорции опционы группируются по категориям. Например, может быть вычислена пут-колл пропорция индексных опционов, или возможно соотношение по золотым опционам. Для сглаживания флуктуации дневных значений обычно используются разные скользящие средние пут-колл пропорции. Технические аналитики уже давно вычисляют пут-колл пропорцию — со времен, когда биржевые опционы еще не были введены, поскольку эта пропорция была известна в качестве действенного обратного индикатора (противоположно работающего) (contrary indicator). Когда слишком много людей настроены по-бычьи (покупают слишком много опционов колл), сторонники теории противоположной стороны рынка (contrarians) выполняют короткую продажу рынка, поскольку большинство обычно ошибаются. Аналогично, если слишком много трейдеров медведи и покупают путы, противоположная сторона (контрарист) будет стараться купить рынок. Пут-колл пропорция — это мера, определяющая, насколько много торгуется опционов пут по сравнению с колл-опционами. Трейдер, настроенный против основной массы, может пытаться подвести под свои измерения количественную основу. На рисунке 4.20 в общем виде представлено сравнение кривой соотношения между пут-и колл-опционами с графиком базового рынка. Когда пут-колл пропорция на высоком уровне, куплено большее количество путов, что отражает рыночную покупку. Затем соотношение пут-колл снижается, в то время как рынок растет. В конце концов, бычьи настроения становятся слишком сильными; пут-колл пропорция достигает своего дна как раз в тот момент, когда рынок на вершине. После этого рассматриваемое соотношение растет, в то время как рынок падает до тех пор, пока весь цикл не начнется снова. Существуют две основные пут-колл пропорции, отслеживание которых очень широко распространено. Первая — это пут-колл пропорция индексных опционов. Ее обычно лучше всего вычислять с использованием только OEX-опционов, поскольку именно этим индексом спекулируют большинство людей. Поэтому пут-колл пропорция ОЕХ обычно дает наилучшее понимание действий «среднего» трейдера. Я наблюдал за соотношениями между пут и колл по всем индексным опционам и выяснил, что они не слишком полезны. Многие индексы, помимо ОЕХ, преобладают в приказах институциональных инвесторов и не совсем точно отражают спекулятивную активность, наблюдение за которой необходимо для формирования контрмнения (a contrary opinion). Второе важное соотношение между пут- и колл-опционами — пут-колл пропорция только-акции (the equity-only put-call ratio). Как следует из названия, данная пропорция вычисляется с использованием объемов всех опционов на акции. Кроме того, можно комбинировать оба соотношения (индексное и только-акции) для получения общей пут-колл пропорции (total put-call ratio). Рисунок 4.20 ПУТ-КОЛЛ ПРОПОРЦИЯ  Указанные пропорции наиболее надежные, поскольку каждый день величина опционного объема в этих категориях большая. Вычисляя пут-колл пропорцию для отдельной акции, можно выяснить: обычный объем оказывается настолько небольшим, что значения полученного соотношения получаются искаженными и бесполезны в предсказании направления движения акции. Очень активные акции, такие как IBM или Intel, могут представлять собой исключения, но даже у них корреляция между пут-колл пропорцией и направлением тренда по акции определяется, по большей части, как весьма низкая. Некое подобие компромисса можно достигнуть для опционов на фьючерсы. Нет смысла вычислять фьючерсную пут-колл пропорцию, включающую все фьючерсные контракты, поскольку, например, между зерновыми опционами и опционами на нефтепродукты связь отсутствует полностью*. Тем не менее, если фьючерсные опционы на конкретный товар относительно активны, можно использовать для конкретных фьючерсных опционов объемы опционной торговли по всем месяцам истечения по данному активу. Например, вычислять пут-колл пропорции опционов на золотой фьючерс или на соевый фьючерс. *Автор подразумевает, что эти товарные группы никак не связаны между собой. Во всяком случае, если и может быть найдена какая-то корреляция (безусловно, стоимость энергоресурсов определенно воздействует на зерновые — хотя бы как результат повышения себестоимости производства и хранения в случае роста нефтепродуктов), но она не слишком велика и ею можно пренебречь. — Прим. ред. |

|

|

|

|

Ответов

27.12.2008, 12:54 27.12.2008, 12:54

Сообщение

#2

|

|||

|

Активный участник    Группа: Пользователи Сообщений: 418 Регистрация: 21.9.2008 Пользователь №: 17 |

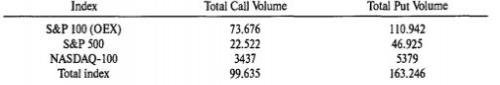

Данные

Все данные для вычисления пут-колл пропорций ежедневно публикуются в газетах, хотя вычисление этого показателя только для акций несколько труднее. Из пропорций с широким основанием* (broad ratio) проще всего подсчитать индексную пут-колл пропорцию, поскольку для этого достаточно просто разделить общее число торговавшихся за день ОЕХ-пут на общее число торговавшихся ОЕХ-колл. Эти два числа публикуются каждый день в Wall Street Journal и Investors Business Daily. В любой день количество торговавшихся индексных пут-опционов обычно больше, чем индексных колл-опционов. Это результат покупки многими инвесторами и управляющими капиталов ОЕХ-путов в качестве защиты имеющихся у них длинных позиций по акциям. В последние годы все больше и больше менеджеров используют защитные свойства индексных опционов, поэтому индексная пут-колл пропорция становится все выше и выше. Более детально мы обсудим этот факт при интерпретации данных пропорций. Вычисление пут-колл пропорции только-акции немного сложнее, хотя имеется возможность довольно быстро получать достаточно точную ее оценку. Те же самые газеты публикуют общий объем по каждой бирже (total volume, by exchange) и суммарный общий объем (grand total). Они также сообщают данные о торговле всеми индексными опционами. «Общие» числа включают все сделки с опционами, имеющими отношение к акциям: в этот общий объем включены и все индексные опционы. Таким образом, для получения пут-колл пропорции только-акции необходимо вычесть из общего объема торговли объем торговли индексными опционами. --------------------------------- Этот пример показывает, какие данные из финансовых газет нужно использовать для построения ежедневной пут-колл пропорции только для акций, опционы на которые торгуются на Чикагской бирже опционов (СВОЕ). Значения взяты из Investors Business Daily, но ту же самую информацию можно найти в Wall Street Journal или по телефону 1-800-OPTIONS. *Имеется в виду большое число активов либо индекс как кумулятивный показатель большого набора активов. — Прим. ред. Общий объем идет под заголовком «Option Total» отдельно по каждой опционной бирже. Данная информация обычно находится на той же странице, где перечислены все котировки различных опционов на акции. В конкретный день, взятый для данного примера, мы находим:  Теперь, переходя к спискам индексных опционов («Index Option»), находим различные биржевые индексы: Все три указанных индекса торгуются на СВОЕ и относятся к самым активным. Вы можете даже проигнорировать NASDAQ-100, поскольку его объем мал по сравнению с другими. В любом случае, если вычесть общий объем по этим трем индексам (Total index) из найденного ранее общего объема всех опционов, торговавшихся на Чикагской бирже опционов, то получим: Таким образом, пут-колл пропорция только-акции Чикагской биржи опционов будет частным двух этих чисел: 0.399. --------------------------------- Вы можете решить, что излишне вычислять пут-колл пропорцию только-акции, поскольку многие спекулянты торгуют ОЕХ-опционами. Оказывается, в последние годы соотношение между пут- и колл-опционов только по акциям давало несколько важных сигналов с гораздо большим опережением во времени, чем индексная пропорция. На самом деле, некоторые аналитики считают пут-колл пропорцию только-акции «более чистым» показателем. Теперь опционы на акции очень мало используются для арбитража, и большинство менеджеров не покупают для защиты опционы пут на акции — они покупают индексные путы. Поэтому для контраристов опционы на акции могут представлять более ясную картину происходящего на рынке. Дневные значения пут-колл пропорции можно выразить как в абсолютной величине, так и в виде процентов. Например, если в течение дня торговалось одинаковое количество опционов пут и колл, абсолютное дневное значение пропорции будет 1.00, а процентное — 100. Я предпочитаю использовать проценты, поскольку если говорить о пропорциях, то исчезает необходимость определять десятичный разделитель. Индексная пут-колл пропорция обычно имеет дневные значения в интервале между 100 и 130 (примерно с 1995 года). Однако пропорция только-акции очень сильно отличается. Поскольку обычно опционов колл на акции торгуется больше, чем путов, пропорция только-акции, как правило, лежит в интервале между 30 и 50. То есть в отдельно взятый день на каждые 100 торгуемых опционов колл на акции приходится лишь 30 или 50 торгуемых пут-опционов. «Общая:» пут-колл пропорция (по всем торгуемым опционам) обычно в интервале между 50 и 70. Эти интервалы с течением времени меняются. Поэтому указанные значения интервалов соответствуют периоду времени с начала до середины 1990-х годов. Вскоре мы обсудим, как и почему меняются эти интервалы. Технические аналитики стараются отслеживать пут-колл пропорции с помощью различных скользящих средних. Я предпочитаю использовать 21-дневную и 55-дневную скользящие средние. Но некоторые предпочитают более короткие или более длинные скользящие средние. Я обнаружил, что 21-дневная средняя полезна при отлавливании краткосрочных движений, способных длиться от нескольких дней до нескольких недель; 55-дневная идентифицирует тренды более среднесрочного характера. |

||

|

|

|||

Сообщений в этой теме

|

форекс форум : новости форекс , форекс советники , форекс книги

| Сейчас: 15.6.2024, 22:43 |